宿迁联盛发行价12.85元/股,10余名天然人网下报出9.64元/股更低价

3月9日,宿迁联盛科技股份有限公司(简称“宿迁联盛”)披露了发行通知布告,确定上交所主板上市发行价12.85元/股,发行市盈率22.99倍,而该公司所在行业比来一个月均匀静态市盈率为18.2倍。

宿迁联盛保荐机构、主承销商为国泰君安证券。网下询价期间,上交所营业治理系统平台收到共2414 家网下投资者治理的1.27万个配售对象的初步询价报价,报价区间为9.64元/股-19.85元/股。

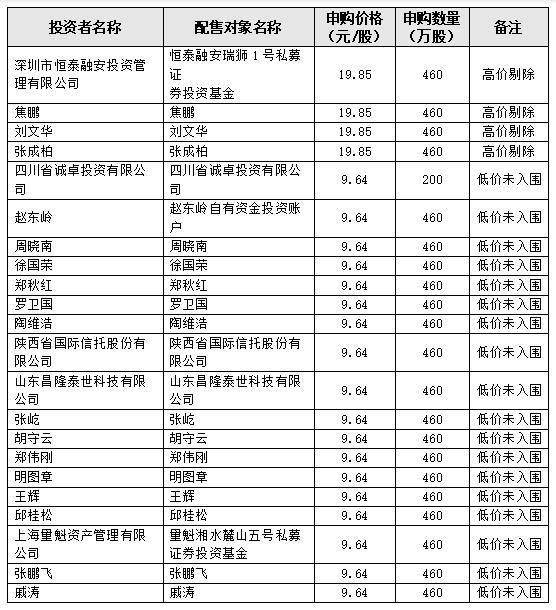

报价信息表展现,3名天然人及深圳市恒泰融安投资治理有限公司报出19.85元/股更高价;四川省诚卓投资有限公司、陕西省国际信任股份有限公司、山东昌隆泰世科技有限公司、上海量魁资产治理有限公司以及14名天然人报出9.64元/股更低价。

经核查,39家网下投资者治理的77个配售对象因未按要求供给审核素材或供给素材但未通过资格审核、属于制止配售范畴,报价已被确定为无效报价予以剔除。此外,经宿迁联盛和国泰君安证券协商一致,将报价为12.85元/股以上的申报价格予以剔除。

据统计,剔除无效报价及更高报价后,网下投资者报价中位数和公募基金报价中位数均为12.85元/股。

宿迁联盛成立于2011年,主营营业为高分子素材防老化助剂及此中间体的研发、消费与销售,次要产物包罗受阻胺光不变剂、复配助剂、中间体及阻聚剂等。若本次发行胜利,估量募资总额为5.38亿元,略低于预披露更新版招股书中的6亿元募资额。

近年来,宿迁联盛营收和功绩逐年增长。2019-2021年及2022年上半年,宿迁联盛实现的营业收进别离为9.95亿元、12.15亿元、17.34亿元和9.17亿元;实现的回母净利润别离为1.3亿元、1.79亿元、2.34亿元和1.65亿元。

值得一提的是,宿迁联盛治理层估量,2023 年1-3月营业收进为4.3亿元-5.3亿元,扣非后回属于母公司股东净利润为5700万元-6700万元,估量同比下滑 15.09%-27.76%,上述数据未经申报管帐师审计或审阅。

宿迁联盛称,2023年1-3月运营功绩下滑,次要系受俄乌抵触、次要经济体摘取货币收缩政策等因素的影响宏看经济情况下行、2022 年下半年以来我国化学原料和化学成品造造业价格总体处于下滑趋向等因素的影响所致。

来源:金融界