不同凡响才会让你优良,霍华德马克斯万字长文精简版前哨

霍华德·马克斯,在国内被誉为价值投资大佬,他时不时就会和本身的投资人分享新的根究,往年科技前哨和各人分享过他关于科技投资的深思—为什么看得懂科技才气挠住将来。

比来他又向本身的投资发往了新的根究,分享本钱市场获得超额收益的底层逻辑,核心内容总结起来很简单—二级市场中,跟踪市场支流看点只能获得与市场一致的收益或吃亏,只要在关键时刻和大大都人差别才气获得超额收益,那也意味着你很有可能承担超额缺失。

下面我们就一路来看看霍华德·马克斯若何对待不同凡响才气胜利。

1.跟从大流老是充满未知的风险

良多投资人老是喜好跟随市场支流趋向,霍华德·马克斯在文章开篇就分享了标致国1969年“标致50”的故事。

所谓“标致50”是其时标致国上估值更大的一些企业,相当于我国经常说的白马股。霍华德·马克斯的第一个雇主——第一国民城市银行,以及许多其他银行投资机构都对那些公司十分沉迷,认为他们强大的贸易形式有着完美无瑕的前景。

整个市场都认为那些会永久上涨、十分平安。例如,其时的投资司理普及认为“你不会因为买进IBM而被辞退”,IBM是阿谁时代典型的生长型公司。

1973至74年,欧佩克石油禁运以及随之而来的经济衰退引发了标致国的猛烈下跌,让原则普尔500总共下跌了47%。“标致50”公司的市盈率从60到90下降到个位数,狂跌。

那些“每小我都晓得”很棒的公司让大大都人摔了跟头。

1978年,霍华德被调到银行的债券部分,参与到可转换债券投资中,他瞄上了大大都投资人看不上的“垃圾债券”,成果他迎来了本身投资生活生计的第一个高光时刻。

他意识到其时的好功效靠的是大大都人没有存眷那些投资标的,虽然那些公司确实很垃圾,但市场的低估水平更过火,只要掌握好风险,他反而能从沙砾中找到金子。

那让他想的了本身早年进修“有效市场假说”时的一个领略,假设你逃求卓著的投资功效,就必需投资于其别人都没有看到的好标的。换句话说,你必需做一些和市场、大大都人差别的工作。

展开全文

2.优良与从寡的素质区别

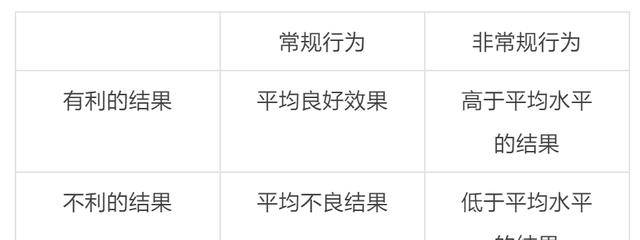

霍华德列了一个简单的二乘二矩阵,把投资行为分为常规和十分规两类,投资成果分为有利和倒霉两种。

假设你或者你的投资司理和市场做类似的操做,不管好坏你很可能会得到和大部门参与者一致的成果。只要你能做出十分规的决策,投资的表示才可能长短常规的,换句话说只要当揣度力更优胜时,你的表示才可能高于均匀程度。

那更大的挑战在于市场价格是每个投资者的决策会聚成的集体决策,做为市场中的一份子很难搞清晰当前的共识是对是错,会错多久,以至你找到的错误会不会很快被市场外的因素批改。

因而,每一次逃求高于均匀程度回报的决策都陪伴着低于均匀程度回报的风险。

霍华德在那里打了个例如,投资就像高尔夫,角逐前提和合作敌手的表示天天都在改变,在某些日子里一种办法是适宜的,但在其改日子里,需要差别的战略。要想赢,你必需比其别人做得更好,抉择你的办法或施行它,或者两者兼而有之。

投资者也是如斯,只要当你抉择的战术和战术是准确的,而且可以更好地施行时,差别才会是积极的。

3.第二条理思维

所谓第二条理思维源自他的著做投资最重要的事》,归纳综合起来就是:为了超越大大都人,你的思维必需不同凡响,并且要更好。

其他投资者可能会很伶俐,有更灵通的动静,能设想更精妙的计算机法式,你必需找到他们没有的优势、他们没有想到的工具,看到他们错过的事物,拥有他们没有的洞察力。

简而言之,准确可能是投资胜利的需要前提,但那还不敷。你必需比他人更准确,或者说有更差别的准确才行。

那让第二条理的根究者和第一层根究者区分隔来:

第一条理的思维是简单和浅薄的,几乎每小我都能做到。所有一级根究者城市做线性推导,就像“公司前景有利,意味着会上涨”。

第二条理的思维是深入的、复杂的、扑朔迷离的,要考虑良多工作,好比:

将来可能的成果范畴有多大?

我认为会发作什么成果?

我是对的概率是几?

共识是怎么想的?

我的期看与共识有何差别?

资产的当前价格若何与对将来的共识以及我的看点相一致?

包罗在价格中的共识心理学是过于看涨仍是看跌?

假设共识被证明是准确的,那么资产的价格会发作什么,假设我是对的呢?

一级思维和二级思维的工做量区别明显较大,拥有二级根究才能的人天然也会少良多。

一级根究者觅觅简单的公式和简单的谜底。第二条理的思惟家晓得,投资的胜利是简单的对立面。

在今天的投资情况那意味着只是用上市公司的公开账本、功绩信息你很难获得超额收益,因为每小我都能看到那些信息。

那意味着阐发必需超越定量信息必需拥有以下3个才能:

更好天文解已公布数字的重要性,

更好地评估公司的定性方面,

更好地对待将来。

那些工作都不克不及被确定地丈量,或者利用固定的公式停止处置,他们也没有可以轻松获得的谜底。

4.逆向主义

在投资界,有一个概念和不同凡响密切相关:逆向型思维就是此中之一。

“羊群投资者”是指以某种体例鞭策证券价格的群众或机构)。恰是他们的行为使资产价格到达高点,有时以至呈现,而在另一个标的目的上,则招致熊市区域,偶尔呈现崩盘。

在那些极端情状下,必需以相反的体例行事才气获得收益,与大大都人各奔前程,可以做差别的工作可能很重要。

市场极端值代表拐点。当看涨到达更大值时,就会发作那种情状。打个例如,当最初一个买家加进市场,市场的顶部就呈现了。因为每个买家在到达顶部时加进了看涨的群体,因而看涨情感不克不及再进一步,市场难以走得更高。那时买进或持有是求助紧急的。

因为没有人能够看涨,市场停行上涨。假设第二天一小我从买方切换到卖方,它将起头下降。

因而,在极端情状下,“大大都人”的共识是错的。

那时那些熟悉到他人所犯错误的人能够从逆向主义中获益匪浅。

总而言之,假设极端的高点和低点是过度的,而且是大大都投资者协调一致,错误行为的成果,那么就必需分开人群并成为逆势交易者。

不幸的是,征服跟从人群的倾向固然需要,也不敷以包管投资胜利,除非一套深图远虑的投资原则支持着你逆势而动。

他还不忘提醒大部门人,一级根究者在某种水平上对逆向主义的概念也很感兴致,一级根究者可能简单地认为逆向主义意味着做与大大都人相反的工作,所以在市场上涨时卖出,在市场下跌时买进。但那种过于简单化的逆向主义定义不太可能对投资者有太大搀扶帮助。相反,对逆向主义自己的理解必需在第二个层面长进行。

霍华德的好伴侣出色投资人乔尔·格林布拉特分享了一个好的比方:“......因为没有其别人会在高速公路上跳车,其实不意味着你应该如许做”。换句话说,大量的投资者並不是不断都是错的,或者说,逆向投资也其实不老是准确的。相反,要成为一个有效的逆向投资者,你必需弄清晰:

群体在做什么;

为什么它如许做;

它正在做的工作出了什么问题,假设有的话;

你应该怎么做。

实正的逆向主义是深入而复杂的,那相当于不单单是做与群体相反的工作。在更佳时机在最过火的市场极端情状下)做出的优良投资决策老是包罗逆向思维的元素。

以上就是今天的内容,期看你能有所收获,假设你喜好我们的节目,欢送分享给你的伴侣,那会对我们十分有搀扶帮助,更多超卓内容明天再见~

科技前哨,天天都为你点亮。