十大案例四大趋向看清2023电商新格局

图片来源@视觉中国

文 | 节点财经

文 | 节点财经

2022年,国内电商市场迈进了更为残暴的存量合作时代。

森林法例下,无论是老牌传统电商,仍是新兴内容电商,亦或是垂曲范畴电商,都无法只守着本身面前的一亩三分地。各路玩家们各显其招,在流量吸引、用户留存、贸易化等方面展开比赛。国内市场日趋饱和,也促使很多电商平台愈加积极开垦海外新战场。

在如许猛烈的厮杀中,有玩家高举进攻大旗,曲捣合作敌手大本营;有玩家四面楚歌,新旧营业均面对不小挑战;还有的玩家可能在那场群雄争霸赛中逐步鸣金收兵……曾经较为不变的国内电商合作格局,现在正渗入着新的改变。没有永久的赢家,但必然有被裁减的输家。

淘系电商:戴珊接棒张勇,天猫淘宝合成能否带来新增长?

继朋分掉下沉市场后,淘系电商又面对着来自抖音此类内容电商来势汹汹的进攻。不进则退的淘系电商在2022年迎来了一次浩荡的组织与人事情革。

岁首年月,阿里巴巴集团公布旗下两大电商事业群天猫与淘宝合并,转而整合为用户运营及开展中心、商家财产运营及开展中心、平台战略与运营中心。整合后的天猫与淘宝,共享着所有用户与一套配合的运营机造,早年间B2C与C2C贸易形式上泾渭清楚的边界不再。

组织变化后随之而来的是人事情革。时任阿里巴巴集团中国数字贸易板块分担总裁,也是天猫淘宝营业负责人戴珊,接棒张勇成为淘宝与天猫的新一任总裁。做为阿里的开创人之一,戴珊在电商范畴体味颇丰。在她的率领下,天猫淘宝于2022年提出全新核心战术:从交易到消费。

淘系电商停止大刀阔斧的变革,背后其实是生齿盈利见顶、线上流量增速趋缓、电商增量市场不再、存量市场合作猛烈的窘境。

2022财年,阿里电贸易务GMV(商品交易额)到达79760亿元,同比仅增长2%,剔除高鑫零售并表、GMV达3230亿元的批发营业拥有17%同比增速等因素后,以天猫淘宝为核心的电贸易务GMV实则增长为负。

展开全文

进进2023财年,淘宝与天猫的GMV仍然难掩下滑颓势。其最新一季财报展现(截至2022年9月30日),淘宝和天猫线上实物商品GMV(剔除未付出订单)同比个位数下滑。

在历来是各电商平台必争之地的“双11”购物节,淘系电商也不复往日荣光。2021年,天猫在“双11”成交额增速仅为8.45%,较上年85.62%的增速大幅下滑,起头呈现增长乏力的苗头。而2022年,在最新季度财报德律风会上,张勇曾坦言,天猫在“双11”的GMV根本与往年持平。值得一提的是,2022年天猫的“双11”详细战绩并未公布,而那也是自2009年“双11”降生后,天猫首度未公开功效。

淘系电商已经意识到,国内电商那片海域已经不再是野蛮扩大的蓝海,而是需要精耕细做的红海。“从交易到消费”,表白天猫淘宝将放弃流量合作,回回消费那一贸易素质。在那一新核心战术下,戴珊又提出DTC(direct to consumer)形式,同样表白天猫淘宝将重点围绕消费者那一贸易主体做文章。

在内容电商、兴致电商做得愈加得心应手的抖音快手面前,天猫与淘宝又要若何挠住消费者的心?过往的2022年,戴珊指导下的天猫与淘宝似乎并没有交出特殊令人称心的答卷。

另一厢,由蒋凡率队的阿里海外电贸易务末于有了起色。阿里巴巴最新一季财报展现,公司的国际零售营业收进到达约146亿元,较上年同期增长约26%。此中,公司旗下的土耳其本土电商Trendyol订单增长强劲,而东南亚电商Lazada和跨境电商速卖通的收进也走出低谷期。

节点财经访谈多位阐发师一致认为,2023年以来消费需求苏醒将驱动平台GMV增长逐渐改进。阿里继续加大对淘宝天猫的投进从而优化用户体验、提拔产物价格合作力,持久合作力仍然连结安定。阿里国际贸易也有看继续为公司奉献收进与利润增量。

京东:换帅降薪,降本增效,脱节旧形式依靠

2022年,同样陷进焦虑的,除了天猫淘宝,还有它们多年强有力的合作敌手京东。2022年11月,一封来自京东的内部信流出。在那封内部信中,刘强东公布,自2023年1月1日起,京东集团副总监以上以及相对应的PT序列以上全数高级治理人员,现金薪酬全数降低10%-20%不等。据悉,涉及降薪的高管有2000多名。与此同时,京东将进步下层员工的福利待遇。

那是京东那家电商平台成立14年来如斯大规模对高层治理人员停止降薪。除降薪外,京东在人事组织方面也有了一番大调整。对零售营业不满的刘强东,将京东零售集团各事业群总裁大换血。而在此前的4月,刘强东刚将CEO的接力棒交接给徐雷,短短数月后,刘强东又强势回回,或许在刘强东眼中,此时此刻的京东已经到了不起不调整的重要阶段。

2022年前三季度,京东的营收别离为2397亿元、2676亿元、2435亿元,同比增长率别离为17.95%、5.4%、14%。2022年Q2受上海北京等地疫情冲击,物流受阻,京东的营收增速稀有跌至个位数。事实上,自2022年Q2后,京东的营收增速便继续下滑,曲至2023年才有所好转。

事实上,为了走出增长疲软的窘境,过往一年京东也曾在多方面做出过勤奋。在《晚点LatePost》的报导中,刘强东在京东运营治理培训会上提出三大战术运营核心:成本、效率、体验。降本增效,以及在存量合作时代加强公司的用户体验,成为公司应对增长乏力的战略。

此番高层大规模降薪即是京东降本增效战略的一抹缩影。而在加强用户体验方面,京东则死力期看脱节过往在消费者心目中留下的既有印象,如高价不敷下沉、聚焦3C电子产物市场、自营商品居多等。

跟着智妙手机、PC电脑等3C电子产物需求放缓,京东在那一范畴相较其他电商平台的绝对优势不再。在徐雷的执掌下,京东起头积极拓展品类,如服饰、美妆、居家、豪华品等百货,以此吸引更多女性用户。

过往,自营形式曾是京东供给高量量办事的杀手锏,而现在消费者拥有越来越多抉择时,京东也起头向第三方商家开放,以丰富本身的SKU。此外,京东在超市、生鲜电商此类O2O范畴也加大规划力度。近日,京东更是在一封内部邮件中公布,将于3月8日上线“百亿补助”通道,此举也被外界视为对标擅长低价补助的拼多多。

一言以蔽之,京东在尽可能网罗更多用户,加强本身用户粘性。从2022年Q3功绩回热来看,京东照旧有增长潜力可被发掘。

拼多多:全村的期看TEMU勇闯海外

关于而言,2022年无疑是欣喜的。

谁能想到,不久前在国内还与美团在社区团购市场激战正酣的,剑锋一转,指向了海外市场。在国内电商平台内卷之际,其旗下的出海项目TEMU在北美首战告捷,自2022年9月在美国上线,一个月后便登顶美国各大商铺榜首,日均GMV则到达150万美圆。

浙商证券曾引用data.ai数据称,从9月初到12月24日,Temu在IOS+安卓端累计下载量到达985万,12月24日IOS端日活用户269万。初度征战海外的,实在冷艳了一把国内电商圈。

打着“Team Up, Price Down”的标语,TEMU在北美照旧奉行着在国内低价的战略。以至,低价得更为极致。在电商出海较为胜利的企业中,Shein已经率先凭仗低价特色将名号打响,然后发造人对标Shein的TEMU则将价格定的更低,给Shein带来了不小的压力。

在营销上,TEMU也是一以贯之的高举高打。通过微信流量起身的,将操纵社交媒体营销的概念改进复造到海外,在Facebook、Whatsapp、Instagram等海外社交媒体上推出类似于国内“砍一刀”的线上折扣链接,吸引很多消费者“薅羊毛”。与此同时,TEMU破费重金与大量KOL协做妥帖,并大规模展设信息流告白。那种电商选举形式,则被视为与亚马逊等传统电商平台停止差别化合作的有效手段。

有人将翻开海外市场的战略描述为“Copy from China”。从效果来看,那套打法已经得到了市场的验证,同时还博得了本钱的欢心。2022年,很多互联网公司股价一跌再跌,而的股价自2022年3月便行跌,尔后一路上扬,累计涨幅超170%。

国内下沉市场站稳脚跟,海外北美市场迅猛增长。2022年,的功绩也确实亮眼。前三季度,公司实现营收约907.38亿元,同比增长36%;实现回母净利润约200.84亿元,同比大增1821.84%。

在本钱市场眼中,其他电商仍需要在国内的红海市场猛烈厮杀,而拼多多却可以在海外翻开新的增量市场,而且那套打法还有可能迁徙至除北美外的其他海外埠区,想象空间浩荡。

一位券商阐发师对节点财经表达,2023年美国或将进进衰退周期,性价比商品市场需求将增大。而具有低价特征的Temu,有可能在美国电商市场性价比那一条细分赛道中拔得头筹,对Temu2023年在海外市场的表示照旧看好。

不外,出海也并不是挑战全无。起首,即是大额的营销费用。固然在国内停行了疯狂烧钱的脚步,但花在海外营销费用也不菲。曾有媒体报导,Temu在北美市场破费的营销费用到达140亿元。

此外,掌握着除供货运输外全流程的Temu,对商家拥有十分高的议价权,以此可以挑选出供给足够低价商品的商家,但那也极大压缩了商家的利润,有可能招致部门商家出逃,也必需平衡好低价与商家之间的利弊关系。

2022年,在海外来势汹汹。2023年,的灿烂能否继续还有待验证。

抖音电商:2023货架电商迎大考

做为近两年电商平台中的新兴之秀,抖音电商2020年以曲播电商表态,又凭仗擅长的算法选举机造在2021年推出内容兴致电商,另辟门路,在以天猫淘宝为代表的一寡传统电商中杀出重围。而在2022年,抖音电商却改动了开展战略:将重心从兴致内容电商,转移至货架电商。

开展重心转移的原因,也清晰了然:此前鼎力开展的兴致电商,已经进进瓶颈期。2021年5月,抖音电商在本身的生态大会上初次提出了“兴致电商”那一概念。随后,抖音在“兴致电商”的标的目的上一路狂奔。

曾有媒体报导,抖音电商因GMV在2021年下半年的迅猛增长,从而将2022年的目标定为1.5万亿元,此中来自商城的占比需要较上年翻番。而2022年抖音电商完成的GMV已经接近那一数字。本年初,抖音电商的DAU渗入率已经超50%,抖音商城则超20%。

“兴致电商”快速发作到达增长峰值,抖音电商却已经率先有了危机意识,起头逃求第二增长曲线,鼎力开展货架电商。

就用户画像而言,因为抖音短视频的娱乐特量,抖音电商的用户也以下沉市场的用户居多,也因而吸引了多量量白牌商家进驻。但抖音电商想食的蛋糕不行那一块,除下沉市场外的其他市场,如对品牌要求更高的用户群体,也成为抖音想要争夺的用户对象。

想要吸引品牌商家进驻,也就不克不及仅靠兴致选举,需要有固定的货架停止展现便利用户搜刮,从而表现品牌的优势。

从用户行为上来看,兴致电商与货架电商是两种差别的逻辑。前者依靠抖音在短视频内容与曲播上的浩荡流量,沉淀用户兴致数据并停止算法精准选举,让商品主动觅觅目标用户。然后者却相反,是用户根据本身的需求在电商平台中搜刮商品,走得是“人找货”的逻辑,对品牌商家、SKU、赐与链治理等要求更高。

抖音电商提出“兴致电商”开展标的目的,明显有基于本身优势的考虑。而货架电商,更多是天猫淘宝、京东等电商的优势范畴。抖音电商向那些传统电商倡议进攻,难度不成谓不小。

本年岁首年月,抖音电商公布,在抖音商城中嵌进抖音超市。那也意味着,抖音的货架电商向前迈出了一大步。但比照已经在市场深耕数年之久的京东超市、天猫超市,以至在当地生活O2O范畴拥有丰富线下渠道资本的美团超市,纵使已经与饿了么、顺丰同城、达达等展开协做,后来者抖音超市还显得稚嫩许多。上线后,无论是在SKU丰富度,仍是配送速度上,抖音超市都曾遭到消费者的吐槽。

在某种意义上,抖音电商是抖音继告白后实现贸易化的又一重要路子,也是抖音陆续连结快速增长的关键点。深谙“逆水行船,不进则退”之道的抖音,正面对一场硬战。

快手电商:千年老二的苍茫与焦虑

相较于抖音电商在往年的发作,电商则显得有些落寞。同为短视频平台,在电商范畴,已经处于优势中。

财报展现,2022年Q3电商的GMV为2225亿元,同比增长26.6%;整个前三季度,电商GMV为5888亿元,较上年同期增长约34%。固然实现了必然水平的增长,相较于抖音电商前三季度约9200亿元摆布的GMV,电商的GMV数据仍有不小差距。

事实上,的活泼用户数量其实不低。截至2022年第三季度,的均匀月活用户数量已经立异高地到达了6.26亿,同比增长了约5300万;均匀日活用户数量则到达3.63亿,同比增长了4300万摆布。2022年Q3,电商月活买家数量打破1亿,较上年同期增长约40%,但GMV26.6%的增速却没有跟上月活买家的增长。

反看抖音,2022年的总用户数量已经打破8亿,均匀日活则打破7亿,单人日均利用时长超越2小时。从均匀日活来看,抖音约是的两倍。在用户粘性方面,抖音已经领先一筹。那与抖音在内容分发上的算法选举优势,以及过往一年积极搀扶如刘畊宏等新兴主播密不成分。

在流量与用户粘性已经先输一局的情状下,的目标用户群体比抖音愈加下沉。那也意味着电商在变现才能上与抖音电商的差距进一步拉大。

电商也并不是没有勤奋。2022年,电商起头投进大量精神开展“快品牌”,即开展中小品牌商家,以应对此前大量白牌带来的低GMV与低复购率。此外,电商还推出“超等新品方案”,对推出新品的商家停止响应的流量搀扶,以此加强用户在电商内的购置欲。

但无论是抖音仍是,如今都需要面对流量增长趋缓的为难。目前,完成“兴致电商”迅猛增长的抖音,已经起头奔赴下一个增长目标——“货架电商”,尽可能拓宽用户群体与利用场景。在全网流量增长都起头趋缓的大布景下,电商也必需尽快补上“货架电商”的拼图。

与抖音电商一样,如若要发力“货架电商”,电商也需要面对用户心智转换(若何从内容选举到主动搜刮)、商品SKU丰富度、赐与链等一系列并不是本身长板的挑战。

视频号电商:异军突起,腾讯多年电商梦有了盼头

2022年,在流量上让抖音感应压力的或许是视频号。在短视频范畴投进多年未果的腾讯,末于在微信视频号上初度尝到了成功的喜悦。

往岁尾视频号的投资会议纪要透露,视频号的均匀日活到达3.64亿,均匀月活到达8.2亿。此中,日均利用时长到达36.6分钟,那一时长也超越伴侣圈利用时长的80%。贸易化方面,往年视频号来自告白的营收约12.9亿元,来自电商的GMV则到达1300亿元摆布,超出此前公司预估的GMV约300亿元。

2020年10月,视频号便开通曲播、微信小店与购物车功用。过往两年,微信在视频号流量增长方面下了很多功夫,包罗与微信公家化打通、进步视频号在微信界面内的进口设想,筹谋了西城男孩、蒲月天演唱会独家活动等。视频号在往年的高速增长,表白腾讯期看借助微信平台切进短视频范畴的战略已见初步效果。

在游戏营业因版号问题遭遇掣肘,告白营业因疫情遭到冲击后,视频号成为了腾讯为数不多的增长亮点。马化腾更是在腾讯的内部会议中公开表达对视频号的看好与等待,婉言“视频号是全公司的期看”。

此中,电贸易务又因为往年的高速增长,被视为微信视频号贸易变现的新亮点。本年岁首年月的微信公开课数据展现,2022年视频号曲播带货产生的GMV较上年同期增长15倍,通过私域流量产生的GMV便占比超越50%。视频号的买家数量则从2021年的750万增长至2022年的7046万,飙涨了8.4倍。

目前固然与抖音快手的GMV还无法相提并论,视频号的电商之路却令人充满了想象。

因为内嵌于微信生态中,所有微信誉户都可视为视频号的潜在用户对象。财报展现,截至2022年第三季度,微信以及Wechat的月活数量已经超越13亿,如若微信誉户都视为视频号潜在用户对象,视频号的月活量仍然有很多可待发掘的空间。

加之微信那款全民APP有极强的用户粘性,基于相信的私域流量高,关于视频号的流量转化也存在利好。

“视频号内生创做者次要来自于公家号和伴侣圈创做者的转化,外源创做者次要来自于抖快平台全平台发布内容。”东方证券认为,视频号外部消费者还有较大消费空间,并测算将来如电商曲播等贸易化基建完美,消费者MAU可达1.86亿,据此撬动6.80亿用户DAU。

此外,因为微信与抖音、的用户群体有较大差别,视频号的用户画像愈加高净值。微信公开课数据展现,往年,视频号电商的客单价已经超越200元,且复购率到达60%,销售额排名前三的项目别离是服饰、食物与美妆。

比照之下,抖音与次要用户群次要仍是集中于下沉市场,供给的商品以白牌居多,视频号则可凭仗差别化合作避开抖音在电商范畴的矛头。

目前仍处于流量增长阶段的视频号,似乎并没有类似抖音往“货架电商”、“全域电商”开展的设法,关于视频号电商而言,若何吸引更多商家进驻,并操纵微信生态优势为那些商家赋能,或许是当下更需要考虑的事。

小红书电商:电商生意不克不及只靠流量

拥有2亿多月活泼用户,此中72%是90后用户,50%的用户散布在一二线城市,内容分享者超越4300万,《2022年小红书活泼用户画像趋向陈述》闪现了如许一番数据。

差别于抖音偏中心化的流量分发机造,也差别于快手鄙人沉市场的指导地位,在微信公家号此类长图文内容点开逐步下滑后,以短图文为内容载体的社交平台小红书强势兴起,切出一块特殊的流量进口。

在UGC形式的加持下,小红书已经构成一股深挚的种草消费文化。在贸易变现上,小红书无疑是具备内容电商潜量的。但从变现渠道占比来看,2021年小红书80%的收进来自告白,剩下的20%才来自电商。

为了制止瘸腿走路,小红书在2022年加大了对电商的投进力度。1月,小红书施行组织架构调整,将旗下的内容部与电商部合并成为一个新部分,期看内容与电商两块营业构成更深水平的合成。

但现实上,在此之前,小红书已经在电商化之路长进行了一些展垫。2021年时,小红书便割断淘宝等外链、推出号店一体、商品条记等功用,试图发掘种草图文在电商方面的价值。

不外,当前小红书的电贸易务规模体量仍然不大。原因之一是受限于国内三大电商平台淘宝、京东、的垄断,商家需将用户导流至三大平台的店展;同时国内流量巨头抖音、均鼎力规划电商板块,小红书电贸易务的市场份额进一步遭到挤压。

目前,很多商家仍然只将小红书视为营销种草的通道。大部门小红书用户在消费行为上仍然遵照着条记内容种草,其他内容平台拔草的途径,间接在小红书内完成内容种草店内购置拔草的用户心智尚未完全成立。那也是告白与电商收进来源在小红书整体营收占比上闪现二八分化的重要原因。

与此同时,和其他内容电商一样,小红书在关于商家的办事、赐与链治理、物流配送等方面其实不如淘系京东等传统电商有优势,那也将成为小红书开展电商办事的掣肘。目前进驻小红书的商家也大多是小我商家,品牌商家占比十分少。

此外,在品类上,小红书目前可以供给的也较少。男性消费者更为集中的家电3C品类、生鲜零食超市品类等,在小红书上也是较为小寡的存在。那也意味着,同样是内容电商,小红书在用户群体范畴上,可能会比抖音优势。

小红书本身的好坏势比力明显,跟着各大电商平台流量越来越贵,小红书因偏往中心化的流量分发机造,成为当下不成多得的流量凹地,关于个别商户而言成本愈加友好,也就更具有吸引力。只是,在流量若何为电贸易务转化上,对小红书的运营才能提出了更大的考验。

美团:社区团购继续吃亏,零售电商路在何方?

对美团而言,继续两年的社区团购营业,已然酿成一场旷日耐久的战争。

两年前,在当地生活办事范畴修建起较深护城河的美团,将手伸向了立即零售电商那一具有万亿市场的大蛋糕。因疫情敏捷发作的社区团购需求,成为美团切进那一市场的利器。

彼时,王兴认为社区团购是罕见的时机。不外,目前从成果导历来看,社区团购并非一块好啃的蛋糕。不竭内卷的补助大战,继续烧钱的赐与链、物流等各项成本投进,一茬接一茬的合作敌手接连倒下,美团的社区团购营业固然屹立不倒,但离盈利还有十万八千里。

财报展现,2020年,美团的新营业运营吃亏为109亿元;2021年,那一数字扩展至384亿元。截至往年前三季度,美团的新营业吃亏累计到达226.2亿元。而美团在往年前三季度总体净吃亏28.7亿元。此中,美团以至在Q3扭亏为盈,但新营业仍然吃亏到达68亿元。能够说,以社区团购为代表的零售电贸易务极大挈了美团的后腿。

频频发作的疫情,更是让美团等一寡社区团购企业的日子落井下石。为了削减吃亏,美团自往年4月起头,便陆续退出西北地域四个省份以及北京的市场,主动降本增效,一度令市场咋舌不已。

纵使社区团购是块难啃的硬骨头,美团也没有舍弃开展零售的诡计。2021年,王兴将公司定位为“零售+科技”时,便显示了美团想要往零售开展的决心。

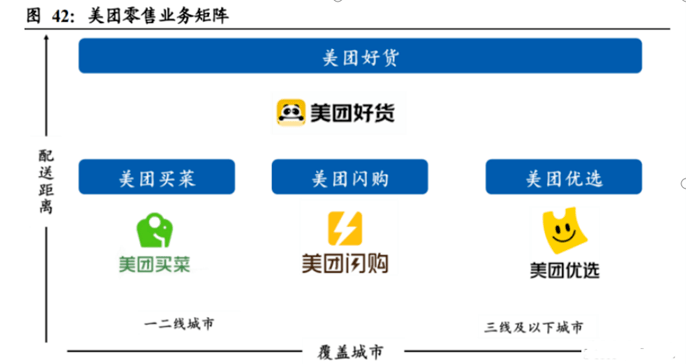

在零售板块的营业矩阵上,美团已经构成买菜、闪购、优选三大营业。前置仓形式的美团买菜与平台形式的美团闪购次要聚焦一二线城市,社区团购形式的美团优选则次要聚焦三线及以下城市,尽可能笼盖更多用户。

颠末多年的开展,美团的外卖与酒旅营业市场规模在一二线城市已趋于饱和。虽然社区团购营业难掩继续吃亏的事实,关于美团而言,那却是下沉市场获得新用户增量难以漠视的路子。而新增的下沉市场用户,则能够反哺外卖和酒旅那两项美团此前已经盈利的营业。买菜与闪购则是足够操纵外卖时段外,美团骑手的运力,称心一二线城市生鲜零售与同城快送的需求。

目前,在社区团购营业上,美团已经与多多买菜位列第一梯队。美团买菜则照旧与朴朴超市、叮咚买菜等停止猛烈合作,闪购营业方面则有京东那一强敌。但无论是优选、买菜仍是闪购,美团都必需做好打耐久战的预备。那也意味着,此时的美团正走在一根平衡木上,一边是扩大求增量,一边是增效控成本。

值得一提的是,在曲播电商范畴做的风生水起的抖音,自往年起头侵略美团腹地,规划当地生活营业。往年Q3,抖音公布与饿了么协做,开启外卖等办事。京东也对美团倡议了狙击战。往年6月,京东将于郑州试点外卖营业,流量进口为旗下的京东商城APP,配送则是由达达负责。

也有很多券商认为从多团大战、外卖大战中挺身胜出的美团合作优势与护城河仍然存在。开源证券就曾阐发称,抖音在消操心智和运力才能上存在明显限造,估量在处理以上问题前,抖音外卖的单量增漫空间较为有限。有限的单量规模也会影响商家在平台的补助资本投进,依靠平台本身投进招致行业价格战的可能性较小。抖音试点外卖营业,持久看对美团的影响有限。

只是,现在美团新营业并未看到明显转折点,既有营业还需时刻提防合作敌手进侵,颇有些骑虎难下的味道。

每日优鲜:揭开社区团购的遮羞布

2022年的电商大雷,来自每日优鲜。

7月28日,一则关于每日优鲜的内部会议灌音文件流出。在那份灌音文件中,每日优鲜面对的一系列问题被曝光:事先定好的2亿元投资款无法到账,现金流食紧招致员工工资需要暂缓发放,员工在会议前夜收到居家办公通知并在第二天的会议上被原地闭幕……

此前,每日优鲜还被屡次曝出挈欠赐与商款项,无法按预期发布财报面对退市风险,国内多个前置仓封闭等诸多负面新闻。

固然市场关于生鲜电商量疑的声音从未停歇,每日优鲜那份灌音文件的曝光,却一把揭开了生鲜电商的遮羞布,将那一范畴的窘境赤裸裸地展示出来。

2021年6月25日,顶着“生鲜电商第一股”称号的每日优鲜,正式登岸美国纳斯达克证券交易所。那家成立于2014年的生鲜电商龙头,最被人热议的即是其在国内初创的“前置仓”形式,而那一形式,也一度被认为是挈垮每日优鲜的重要因素。

根据东方证券的阐明,所谓前置仓形式,属于立即配送形式中的一种,次要通过成立中心仓和笼盖用户3km以内的前置仓收集,完成商品存储、分拣和立即履约配送。

在生鲜电商范畴中,“最初一公里”不断是困扰行业的大难题,而前置仓形式一般由骑手半小时送达,时效性强,生鲜品类占比力大,称心了消费者对生鲜上门配送又好又快的需求。

但多年来,生鲜电商中前置仓形式的盈利才能也不断被市场合诟病。相较于社区团购、传统电商、前店后仓那三类生鲜电商线上渠道形式,前置仓形式明显资产较重且更难用大仓的规模效应摊薄成本,加之因需要在30至40分钟送达,必需离居民区较近,起首在租金成本上就有不小压力。

除仓库租金成本外,人力成本、物流成本、包材成本、妥帖补助成本等履约成本也不断居高不下,是每日优鲜运营成本的大头。据每日优鲜招股书,2018年至2020年,公司的履约费用便到达12.39、18.33、15.77亿元,履约费用率则别离为34.9%、30.5%、25.7%。

前置仓形式盈利难,却不至于使每日优鲜猝然倒下。同样实行前置仓形式的叮咚买菜与朴朴超市则通过优化赐与链、对人员降本增效、加大自有品牌等存活至今。不久前,叮咚买菜发布2022年Q4财报,其Non-GAAP净利润为正,叮咚买菜也成为首家实现盈利的生鲜电商。

令每日优鲜加速灭亡的是治理层在公司开展战术上走的错棋:在主营营业生鲜电商还困难重重时,马不断蹄开辟新营业,觅觅第二增长曲线。好比,在本身零售电商上叠加社交属性,推出社交电商每日一淘;效仿拼多多的拼团形式推出每日拼拼;以至在国内掀起咖啡热时凑优势口推出咖啡……

或许每日优鲜治理层有借助其他营业为主营营业补血的诡计,但在根底尚不安定时,每一项其他营业的烧钱拓展,都意味着成本的增加。事实是,每日优鲜的其他营业均以失败了结。

一边大规模烧钱,一边又无新融资进账。每日优鲜的倾圮并不是什么黑天鹅,一切都有迹可循。那家“生鲜电商第一股”的突然灭亡,也让市场愈加清醒,那个范畴并没有想象中星辰大海,怎么学会降本增效才是第一要义。

唯品会:增长窘境难打破,成本只能陆续啃?

在各大电商平台蠢蠢欲动纷繁开启流量争夺战时,唯品会似乎成为了阿谁破例。过往一年,它舍弃用户增长的战略,拼命降本增效来避免利润下滑,并出人意表地实现净利润大涨。

公司最新财报展现,唯品会在2022年Q3实现营收216.15亿元;实现回母净利润16.87亿元,较往年同期的6.28亿元增长168.4%;Non-GAAP净利润为16亿元,同比增长55%。那也成为唯品会持续盈利的第40个季度。

过往十年,唯品会不断连结着盈利。只是,在电商流量逐步见顶的当下,那份庇护显得颇为困难。

唯品会用户增长变缓是显而易见的。2022年Q2,公司的活泼用户数仅为4170万人,较上年同期的5110万人下滑约18.4%。国内电商范畴早已迈进合作猛烈的红海市场,连淘宝京东等综合平台电商都难以制止抖音等新兴权力的猛烈进攻,更何况唯品会。其标记特色的“品牌特卖”市场也正遭到如断码清仓频道等类似敌手的挤压。

寡所周知,当前互联网的获客成本居高不下,想要实现用户增长,投进十分昂扬。已经进进成熟期的唯品会抉择了保利润。

2022年Q3,唯品会大幅砍掉其营销费用,将那笔开收从往年同期的12亿元下降53.9%至5.7亿元。与此同时,唯品会加大了对公司现有用户以及svip会员的运营,尽可能进步现有用户的复购率以及svip会员的转化率。说白了,就是削减烧钱拉新,多办事好现有用户,进步现有用户粘性,从那批人身上多赚钱。

从效果来看,唯品会以用户为中心的战略确实挽救了公司一些颓势。往年Q3,唯品会的超等VIP活泼用户数同比增长21%,占线上净GMV的40%。那一数据,远远超越京东plus会员、淘宝88VIP为线上净GMV奉献的比例。

不情愿在用户增长上烧钱,但也其实不意味着唯品会不在意其他用户。最早通过卖品牌服拆尾货起身的唯品会,次要用户画像为女性。想要将男性用户也吸引进来,唯品会则在品类拓展上下了很多功夫,添加数码家电、运动服饰、潮水鞋包等多项品类,逐步将品类填补齐全。

此外,在其他国内电商测验考试出海时,唯品会也起头向海外市场逃求时机。不久前1月,唯品会悄悄在东南亚上线官网与APP,同样延续在国内的品牌特卖形式,并将总部定于新加坡。

近年来,东南亚挪动互联网与电商市场的快速开展,全球有目共睹。但目前,东南亚市场山头林立,已有Lazada、shopee等先行者站稳脚跟,且仍处于大规模烧钱阶段,本就在盈利边沿苦苦纠缠,唯品会的海外拓展之路还充满不定命。

做为一家以“品牌特卖”形式起身的垂曲电商,唯品会在现在愈发胶着的电商混战中存在感越来越低。比拟其他已经阵亡的垂曲电商如蜜芽、寺库等,唯品会能存活至今可见其拥有必然的合作力。只靠食成本或许还可以维系一段时间,想要走得更长久,唯品会还必需找到其他可行的出路。

2023电商四大趋向

在节点财经综合来看,红海市场中,国内各大电商平台的战略与意向正闪现出以下几个趋向:

趋向一,各家电商们不再只坚守此前的差别化合作,反而在补齐短板,互相进修合作敌手长处方面狠下功夫。

瓜分掉下沉市场蛋糕的同时,抖音、等短视频内容平台快速鼓起,成为流量进口高地,侵占了淘宝天猫京东等传统电商平台的时间与重视力。后者正面对着用户数与GMV增长变得迟缓的窘境,而前者则亟需实现流量贸易化。

想要乘胜逃击的抖音抉择了更为激进的打法,对传统电商平台的大本营货架电商倡议挑战;后者如京东等则期看脱节此前用户对其的刻板印象,在品类上“天猫化”、在价格上“化”。只是,合作敌手的优势护城河并不是一朝一夕能够炼成,那对各方而言都是不小的挑战。

趋向二,降本增效被赤裸裸摆上台面,“活下往”不单单成为地产行业的标语,也成为国内电商那条赛道的实在写照。

2022年,很多电商平台都在围绕着降本增效做文章。形式上包罗但不限于,调整组织架构整合资本削减冗余、收缩营业笼盖地区范畴、降低营销成本开收、进步VIP会员办事等。用户增长不再,无法开源就必需节流。

出格在生鲜电商范畴,疯狂烧钱侵占市场的阶段已颠末往,每日优鲜的暴雷给每位参与此中的玩家都敲响了一记警钟。在如许一个极其高成本低利润的赛道,各人都不能不活得战战兢兢。

趋向三,电商之间互相合成难以制止的同时,垂曲电商的保存空间越来越小,互联网赢者通食的场面被进一步放大。

关于垂曲电商起头式微的声音其实早已有之,过往一年只不外在陆续验证那一命题。很多各自细分赛道头部的垂曲电商在2022年消亡,如母婴电商蜜芽、豪华品寺库等。而早年卖身阿里的海淘电商网易考拉则被媒体曝出团队收缩至不到20人。

此前,外界不看好垂曲电商的理由是:许多垂曲电商合作壁垒其实不高。综合类电商一旦抉择切进垂曲电商所在的赛道,凭仗在流量规模、赐与链物流、付出等方面的优势能够对后者停止降维冲击。

在用户高速增长的阶段,长尾非标品的垂曲电商或许还有一席之地。现在流量增长不再,综合电商对垂曲电商的挤压与蚕食也会进一步加剧。

趋向四,为脱节国内内卷情况,各家电商积极逃求出海,海外市场将成为国内电商们的新角斗场。但出海并不是想象中轻松,若何征服不服水土与猛烈合作,考验同样浩荡。

降本增效、节衣缩食不是国内电商们躲避内卷的更优解,觅觅一块尚待开垦的新增长市场才是。往年在北美市场表示亮眼,激发了很多电商出海的决心。由蒋凡执掌的海外贸易营业也不再低迷,成为往年四时度带动阿里零售营业增长的重要引擎。

出海胜利当然光鲜,与此同时,也有玩家在悄悄离场。2023岁首年月,京东相继公布关停泰国、印尼市场办事。面临东南亚低价且仓储物流成本昂扬的市场,以及来自当地电商巨头猛烈的合作,京东已无力招架。视角转向北美,的到来也给此前在海外风生水起的shein带来很多压力。可见,海外市场也纷歧定就是坦途一片。

互联网电商的故事已经演到下半场,能够预见的是,2023年驱逐那些玩家的将会是愈加严格的考验。