申万宏源宏看:2025-2035年或看到城镇化再提速、房价收进比下降、居民杠杆率不变的安康组合

屠强FRM 高级宏看阐发师

王胜博士 宏看研究部负责人

申万宏源宏看

次要内容

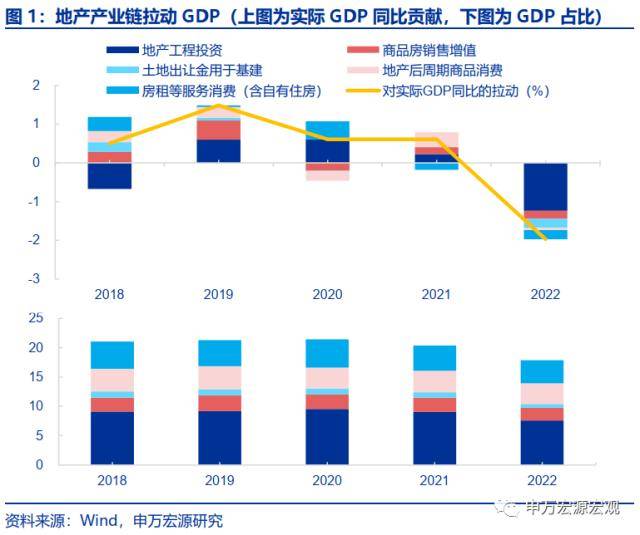

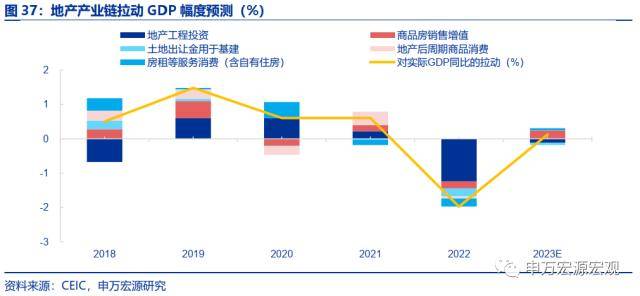

房地产财产链最重要的两个宏看问题:1)决定本年经济增速能否上升至5%以上。2022年地产财产链总体挈累现实GDP增速2个百分点,本年经济增速能否恢复至5%以上,地产财产链的修复最为关键。2)决定2035年远景目标能否实现。地产做为重要宽信誉主体,驱动过往我国经济高增速,而展看将来中持久,地产财产链陆续发扬收柱感化尤为重要。上述两问题谜底内生于我国地产周期的改变,差别的周期有差别的谜底。我们会系统性讨论本轮地产周期的差别,以及两大宏看问题跟目前市场认知的严重差别。

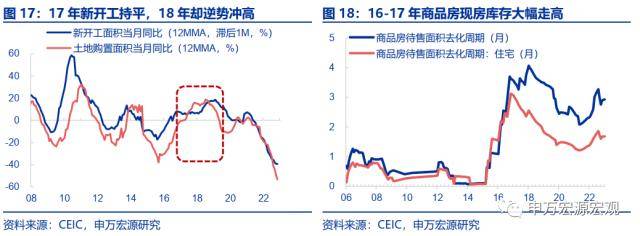

地盘出让金与基建脱钩,地产财产链对GDP的影响核心转向施工节拍,而2017年后“新三期”叠加,地产施工投资阐发框架更迭。地产财产链上连工业品需求,下达居民消费。对GDP总体影响达17.9%,而在当前地盘出让金与基建脱钩布景下,卖地收进用于基建规模削减,地产财产链对GDP的影响转向锚定地产施工的进度,地产施工前期会通过地产工程投资影响GDP,完工时通过商品房销售增值影响GDP,而在完工后则会通过地产后周期消费影响GDP。而2017年以来,货币趋于中性、城镇化放缓及构造失衡、地产调控从严“新三期”叠加,融资偏紧令房企博弈预售融资、但放缓后续投资进度、拉长施工周期,2017年前传统“需求-融资-新开工-施工投资”阐发框架失实,也响应招致目前较大规模未落成预售期房、以及继续偏慢计进地产投资的地盘购买费统计等问题。

过热轮回(08-16年):需求、融资过热,拉动投资过热。1)地产销售:快速城镇化催生住房需求,货币政策宽松刺激。2)地产融资:融资情况一般,地产销售拉动信誉融资。销售领先房企信誉融资4个月。3)地产投资:融资一般=开工投资链条内生气造一般。前期兴旺地产销售带来房企新投资动机,融资情况非常丰裕,此布景下“地产销售-购地-开工-投资”的链条相当不变。商品房销售领先地盘购买面积2个季度,房企购地领先新开工1个月。而新开工面积间接计进施工面积,施工领先地产工程投资1个季度。

亚安康轮回(17-22年):新三期叠加布景下,需求融资偏冷,投资链条“畸形化”。2017年后货币政策趋于中性、“房住不炒”施行、城镇化速度放缓且构造失衡,房企融资情况不再友好进而抉择博弈预售融资,放缓后续施工进度,新开工由投资目标转为融资目标,与之同步停止的是地产投资内生链条被客看拉长,大量工程停缓工。也响应表示为地产需求向房企购地传导受阻、施工投资传导时滞拉长、复工替代新开工成为领先目标。完工周期由2017年前的1年半拉长至近3年,令对地产后周期消费的拉动迟到三年。

良性轮回(23年-):融资回热,有序复工,购地错位,投资韧性。1)地产销售:居民偏好拐点将至,告贷买房潮-提早还贷潮。新三期叠加继续影响居民预期,城镇化快速放缓与内部不服衡加快居民偏好调整。2)地产融资:信誉融资加快改进,销售资金温暖恢复。3)地产投资:复工支持建安投资,购地滞后挈累。保交楼政策鞭策8万亿存量预售期房“往库存”,构成实物投资支持地产工程投资与完工。但22年大幅偏冷的房企购地将滞后挈累23年地盘购买费。4)地产财产链:2023年奉献GDP增长0.1个百分点。

长周期展看:1-2年“往库存”,3-10年“补需求”,更平衡的工业化与城镇化拉开地产周期“第三次转型”大幕。1-2年保交楼鞭策期房“往库存”支持投资,但3年施工周期下,2022年新房销售、新开工大幅走弱,将从2024年下半年起头深度挈累投资与完工,需从泉源动手、“补需求”停止对冲。后者系于新一轮城镇化过程。我国城镇化跟次要经济体不异开展阶段比拟仍有10个百分点提拔空间,跟稳态程度比拟有额外5-10个百分点提拔空间。目前城镇化偏慢源于内部不平衡,而新型城镇化计划有的放矢,鞭策更平衡的工业化与城镇化。而在2008年前我国履历过平衡的工业化与城镇化,彼时呈现全国城镇化提速、地产销售高增、但房价收进比反而下行的格局。因而,2025-2035年期间,我们或看到城镇化再提速、房价收进比下降、居民杠杆率不变的安康组合,城镇化速度有看再度向年化1.2个百分点的程度上升,带动居民购房偏好的再一轮拐点,鞭策地产销售以3%增速逐年上升,并内生拉动地产投融资安康轮回,才是“良性轮回”题中之意。

展开全文

风险提醒:地产政策改变,疫情形势改变。

以下为注释

房地产财产链最重要的两个宏看问题:1)决定本年经济增速能否上升至5%以上。2022年地产财产链总体挈累现实GDP增速2个百分点,本年经济增速能否恢复至5%以上,地产财产链的修复最为关键。2)决定2035年远景目标能否实现。地产做为重要宽信誉主体,驱动过往我国经济高增速,而展看将来中持久,地产财产链陆续发扬收柱感化,关于2035年经济开展远景目标也尤为重要。

而上述两个问题,既涉及短期地产财产链阐发框架,也涉及将来中持久地产需求趋向的讨论,那两者并不是原封不动,而是内生于我国地产周期的改变,差别的周期有差别的谜底。目前我国地产周期正处于“过热轮回”——“亚安康轮回”——“良性轮回”的“第三次转型”中,我们会系统性讨论本轮地产周期的差别,以及地产财产链短期和中持久两大宏看问题跟目前市场认知的严重差别。

1.地产周期“过热轮回-亚安康轮回-良性轮回”

1.1地盘出让金与基建脱钩,地产财产链对GDP影响转向锚定施工节拍

明白地产财产链对GDP的影响水平是讨论地产影响经济最底子的宏看根底,但房地财产增加值与房地产投资显著差别,明白GDP若何核算尤为关键。明白地产财产链对GDP的影响水平是讨论地产影响经济最底子的宏看根底,但研究过程中不克不及把消费法和收入法割裂开来,GDP核算过程中消费法和收入法是“一体两面”的关系,其实不存在占比纷歧致的情状,零丁核算反而可能存在反复计算问题。并且消费法房地财产增加值与收入法房地产开发投资是两个概念,前者更多包罗的是商品房销售增值和自有住房虚拟房租,而房地产开发投资更多存在于建筑业增加值中。

我们从收入法测算地产财产链对GDP的拉动,该结论能与消费法彼此印证,地产财产链占GDP规模17.9%。地产财产链对GDP的影响能够拆分为对本钱构成和最末消费的影响,详细表示为五大范畴:1)本钱构成——地产工程投资:地产投资扣除地盘购买费后部门,影响当期GDP本钱构成总额,也是拉开工业品需求的次要力量,在GDP中占7.6%。2)本钱构成——商品房销售增值:新房销售后其实不间接计进当期GDP,而是陪伴预售期房完工后才按销售与投进之间增值部门计进GDP,商品房销售增值在GDP中占2.2%。3)本钱构成——地盘出让金用于基建投资:地盘出让金19年起头调进一般公共预算的规模增加,用于基建的比例则下滑,目前在GDP中占比0.7%。4)最末消费——地产后周期商品消费:商品房完工交付拉动家具、家电等大宗可选耐用品消费需求,占GDP 3.5%。5)最末消费——房租(含自有住房折算租金)、拆修等办事消费:占GDP 3.9%。

而自2020年以来,地盘出让金用于基建规模削减,地产财产链对GDP的影响转向锚定地产施工的进度,2022年在地产施工大幅走弱布景下,地产财产链挈累现实GDP增速高达2个百分点。地产施工前期会通过地产工程投资影响GDP,而陪伴施工向完工传导,会通过商品房销售增值影响GDP,而在完工后则会通过地产后周期商品消费和房租等办事消费影响GDP。2020下半年至2021年上半年同时履历从地产投资到完工环节均较兴旺的格局,也响应构成了2021年全年地产财产链对现实GDP同比的较强拉动(0.6个百分点),但2022年快速转为挈累(-2.0个百分点)。

1.22017年后“新三期”叠加,地产施工投资框架更迭

2017年前的货币政策主动宽松期,每一轮地产施工投资都是由兴旺的地产需求拉动的。2017年前,地产投资闪现出较为不变的滞后两个季度前地产销售的内生法例,出格是在2008-2016年间我国货币政策主动宽松、大幅刺激地产需求的布景下,2009-2010年、2012-2013年商品房销售的两轮高增,均先后滞后拉动地产工程投资趋于上行,后者在2011年和2013岁首年月都曾到达20%以上的超高程度。2015年宽松货币政策引致的地产销售高增,也拉动地产工程投资由2015年0%的程度一度回到10%四周。

但2017年后,我国货币政策由主动宽松转向趋于中性,加之城镇化速度放缓且构造失衡、地产调控政策提出“房住不炒”,“新三期”叠加布景下地产需求趋于降温,宏看情况深入改变,也改动了地产销售与地产投资的在2017年前的内生法例,从数据上来看地产销售对地产投资的指引感化2017年后明显模糊化,两者起头背离。除了总量目标模糊化以外,后文我们会看到细分目标,诸如地产销售面积、购空中积、新开工面积的内生领先滞后关系,以及施工面积向地产工程投资传导等2017年前很不变的数量关系,在2017年之后也明显模糊化。因而,面临宏看情况的改动,地产投资亟需适应当下经济开展特征的阐发框架。

1.3地产周期“过热轮回-亚安康轮回-良性轮回”切换

新框架的成立,需要足够厘清房地产周期履历“过热轮回”——“亚安康轮回”——“良性轮回”的“三次转型”。

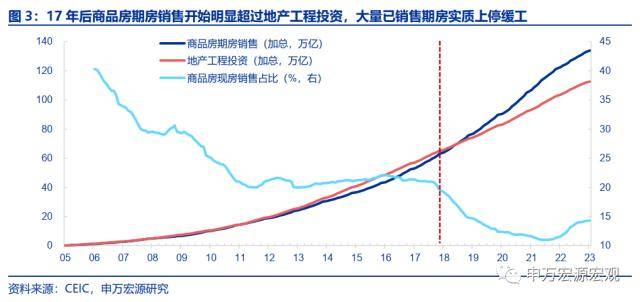

1)过热轮回(2008-2016年):货币政策主动宽松、城镇化速度加快,强劲地产需求拉动房企过热的施工投资激动,地产工程投资额一度超越商品期房销售,大量商品现房库存堆砌。2017年前,货币政策主动宽松期,房地产市场一度履历三轮商品房销售高增、大幅拉动投资的“过热轮回”,并且在此过程中,地产工程投资由前期根本婚配商品期房销售的法例,改变为地产工程投资一度明显超越商品房期房销售。2015年10月累计差额一度高达5.2万亿。考虑到商品房期房销售额中还包罗商品房增值和地盘购买费,不满是地产工程投资,因而,本色上地产工程投资额增速明显高于现实需求对应的幅度。也因而构成大量商品房现房库存,2016年后赐与侧变革一大范畴恰好聚焦往化商品房库存。

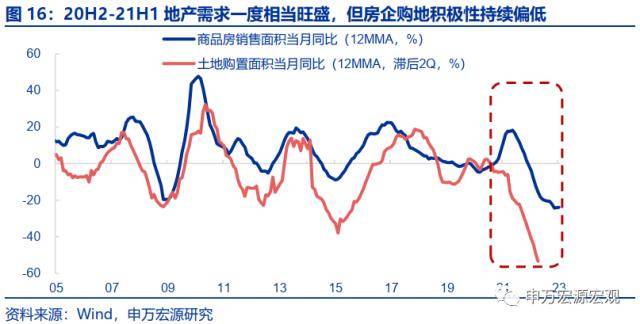

2)亚安康轮回(2017年-2022年):“新三期”叠加,信誉融资情况收紧令房企博弈预售融资、但同时放缓后续投资进度,地产工程投资额起头明显低于商品房期房销售,商品房现房销售占比在两轮地产销售中都明显下降。2017年以后,“货币政策趋于中性”、“城镇化速度放缓且构造失衡”、“地产长效调控”的新三期叠加布景下,房企融资情况趋于偏紧,令地产链条一度进进亚安康轮回,也即博弈预售融资以缓解整体融资压力,但大面积停缓工、拉长施工投资链条的情状,在此过程中商品房期房起头明显超越地产工程投资额。且商品房销售中现房的比例起头明显下滑,由2017岁尾的20%快速下滑至2018岁尾14.8%,2019年后,前期停缓工工程逐步复工,继续支持地产投资。而20H2-21H1一度兴旺的地产需求也未像2017年前拉动新开工,而是在消化此前开工后停工的商品期房,商品房现房销售占比进而进一步回落,一度低至11%。

3)2023年之后,良性轮回:前期已销售但停工的商品期房逐渐复工,支持地产工程投资与商品房期房销售缺口收窄,新一轮更平衡的城镇化为中持久地产需求蓄力。陪伴“三箭齐发”等保交楼政策规模继续强化,继续疏通房地产财产链融资,1-2月金融数据中房企融资相关链条也明显改进,房地产有看畴前期因融资偏紧招致的“亚安康轮回”中逐渐走出,前期停缓工工程逐步复工、支持地产投资向“良性轮回”切换。

而在目前房地产向“良性轮回”的“第三次转型”中,地产投资并不是全由“过热轮回”时新房销售来支持的逻辑,而是前期已销售的存量商品期房逐渐复工支持,目前仍结余24亿平方米期房项目未完工。当前仍结余超8万亿的已销售净商品房期房(扣除销售增值和地盘价款)尚未构成投资额,即便从面积角度动身,2018年以来预售期房仍有24亿平方米未完工,那也是目前保交楼政策对应的“往库存”下限规模,也意味着只要保交楼政策继续疏通地产融资,从体量上仍有足够的未落成期房支持地产投资和完工跌幅逐渐收窄,但收窄速度或取决于地产需求的节拍。

2. 过热轮回(08-16年):需求、融资过热,投资传导机造通顺

2.1地产销售:城镇化催生住房需求,货币政策宽松刺激

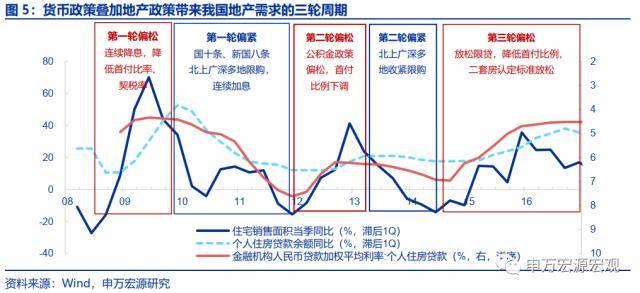

在城镇化历程仍高速停止的阶段,源源不竭的劳动力从农村向城市转移,也响应催生了继续的住房需求。在此过程中,货币政策与地产政策的主动调整,令居民地产需求节拍上前置,响应构成三轮地产需求周期:

1)第一轮地产需求周期(2008~2011年):始于降息降首付,末于限购与加息。金融危机后宏看政策逆周期发力,“四万亿刺激方案”出台,中长贷基准利率4个月内大幅下调189bp,购房首付比率与契税税率也明显降低。此布景下地产需求迎来近十年第一轮趋向增长,商品房销售额增速由2008年的-19.5%大幅上行至09年79.5%。但2010年经济渐现“过热”现象,货币与地产政策大幅收紧,“国十条”、“新国八条”相继出台,北上广深等多地起头限购,中长贷基准利率在2010~2011年期间上调111bp,商品房销售额增速在2011年大幅下行至12.1%。

2)第二轮地产需求周期(2012~2014年):始于降息、公积金政策松动,末于限购。GDP增速在2011年四时度“破9”,由2010年Q1的12.2%大幅下行至2011年Q4的8.8%,稳增长压力加大,货币与地产政策再度松动,2012年6月、7月中长贷基准利率两次持续下调共50bp,同时武汉等各地公积金贷款政策也呈现差别水平的松动,政策松动带动2013年商品房销售增速再度上行至26.3%。但房价的快速上涨再一次触发政策收紧,2013岁尾各城市呈现“调控潮”,北上广深多地收紧限购,商品房销售增速于2014年步进负增长区间。

3)第三轮地产需求周期(2014年-2016年):始于降息与放松限贷,末于 “房住不炒”长效调控。2014年3、4季度GDP增速单季下探至7四周,稳增长压力重现,货币与地产政策再度转宽,2014年10月~2015年10月期间,中长贷基准利率大幅下调165bp,期间央行发文放松住房贷款限造,五部委发文规定二套房首付比例降至40%,配合催生第三轮地产需求的趋向增长,商品房销售增速由2014年的-6.3%大幅上行至2016年34.8%。而陪伴房价和杠杆率快速上升,金融风险储蓄积累,2016年四时度地产政策边际偏紧,2016岁尾中心经济工做会议明白提出“房住不炒”,各地接连涌现“限购限售潮”。全国地产政策调控热点范畴也由2016年次要集中于北上广等一二线热点城市,扩散至2017年调控范畴扩展至三四线城市、一二线城市调控力度晋级的格局。在此布景下,商品房销售增速继续回落。

2.2地产融资:融资情况一般,地产销售拉动信誉融资

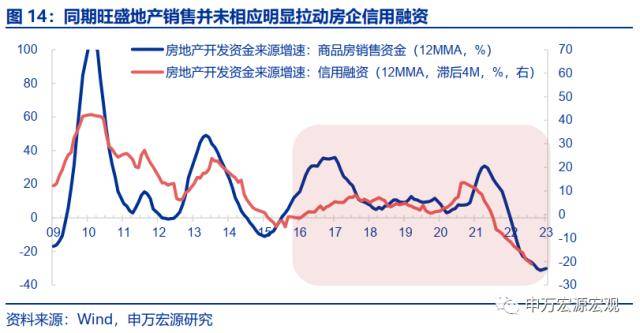

在城镇化加速、货币政策主动宽松的阶段,地产需求展看乐看,货币-信誉传导效率较高,居民加杠杆后房企加杠杆,地产销售高增往往会带动4个月后房企信誉融资高增。2017年前,在城镇化庇护高速、货币政策主动宽松期,地产需求履历三轮强劲增长,居民购房自信心充沛,加杠杆动机非常明显,也令房企具备继续的投资积极性。与此同时,宽松的货币政策也保障了房企继续面对较友好的信誉情况,因而每次兴旺的地产销售,城市比力畅达的传导至房企信誉融资,进而起头开展新的地产投资,以称心将来的新增地产需求。在此过程中,地产销售闪现出不变的领先地产企业信誉融资4个月的时滞关系。

2.3地产投资:销售-投资传导畅达,投资以至多于销售

在房企融资情况非常兴旺的布景下,新房销售向实物投资的传导相当畅达,也客看表示为“地产销售-购地-开工-投资”的传导机造相当不变,且因为房企兴旺的投资动机,一度呈现地产投资大于销售、构成大量现房库存堆砌的情状。在此过程中,商品房销售是地产财产链最前端的目标,强劲的地产销售响应拉动两个季度后的房企购地,表示为商品房销售增速领先地盘购买面积增速2个季度,房企购地后响应起头新开工,表示为地盘购买面积领先新开工面积增速1个月。而新开工面积间接计进施工面积,逐渐构成实物工做量,表示为施工面积增速领先地产工程投资增速1个季度,2017年前,以上的房地产财产链“地产销售-购地-开工-投资”的链条相当不变。而在详细幅度上,过热的地产需乞降融资也响应拉动三轮过热的地产投资(2009-2010年、2012-2013年、2015-2016年),招致大量商品现房库存堆砌,2016年赐与侧变革中“往库存”政策恰好是针抵消化高企的商品房现房库存。

3. 亚安康轮回(17-22年):需求、融资偏冷,投资链条“畸形化”

3.1地产销售:“新三期”叠加,地产需求趋向性降温

2017年以来,在货币政策由主动宽松转向趋于中性、城镇化降速且构造失衡、地产调控政策提出“房住不炒”的“新三期”叠加布景下,地产需求呈现趋向性降,次要表示为两个方面:

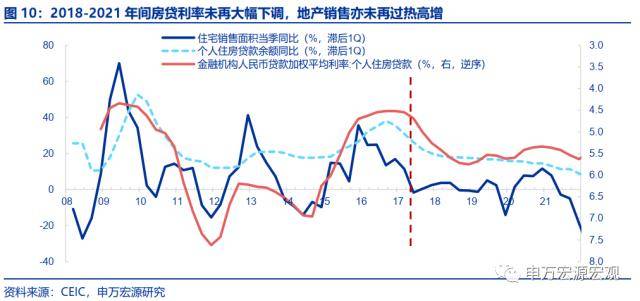

1)2017年后货币政策趋于中性,地产长效调控政策落实,我们未再看到货币与地产政策明显放松招致的地产销售高增。2017年起头我国经济开展形式现实上已经进进到第三次转型,核心特征是以国内消费需求的晋级和扩大来拉动本国造造业高级化。那一形式与“双轮回”新开展格局高量量增长要求从头走向“造造业高级化”之路长短常一致的,在此过程中,货币政策趋于中性,制止再度刺激地产基建等非商业部分,地产长效调控政策也起头施行落实,地产基建投资增长中枢压低,宏看杠杆率转为不变,地产基建泡沫化得到按捺。因而,我们未再看到货币与地产政策明显刺激地产需求的情状,在2018-2021年间,加权均匀房贷利率整体处于5.5%四周、未再大幅下调,地产销售增速也未再呈现过热轮回时超40%高增的情状。

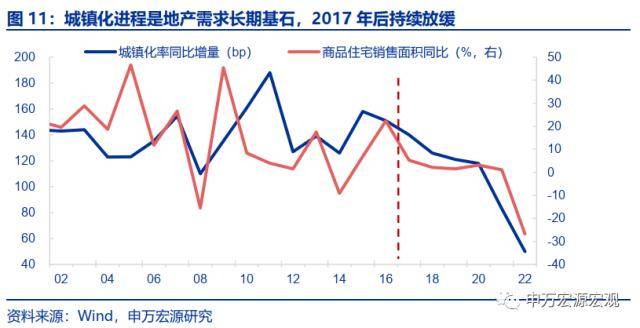

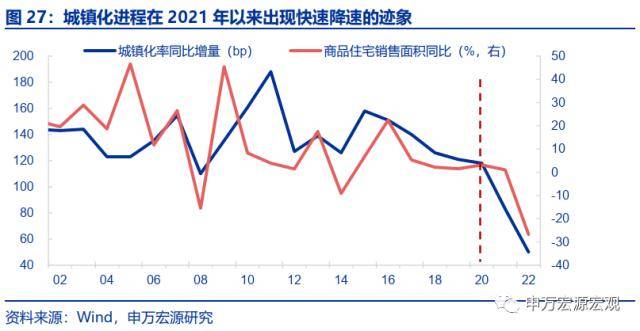

2)与此同时,前十年继续催生地产需求的工业化与城镇化历程快速放缓,同时区域间不服衡的构造失衡问题亦继续压低地产销售增速中枢。我们在此前专题陈述《工业化、城镇化与房地产持久需求》中指出,“工业化→生齿流进→城镇化→房地产持久需求”是我国持久以来地产需求的核心影响逻辑。换言之,工业化带动的城镇化历程是影响地产持久需求的核心因素,也是催生前十年地产需求继续增长的核心来源,数据上也表示为城镇化率改变与地产销售增速高度婚配,而2017年以来地产销售增速中枢下行,除了货币政策趋于中性以外,城镇化速度的快速放缓也有较大影响。与此同时,陪伴2012年以来工业产能再度往东部沿海省份倾斜,招致生齿单向活动与不服衡的城镇化问题,一线城市生齿净流进但地盘赐与不敷,二三线城市地盘赐与充沛但生齿净流出,亦约束了地产刚需的释放。

3.2地产融资:信誉情况不再过热,房企博弈预售融资

2017年后,货币政策趋于中性,叠加以“资管新规”为标记的金融往杠杆政策开启,房企融资情况突然趋冷改变,投资积极性下降,前期地产销售高增不再能拉动后续房企信誉融资,2022年更是快速恶化。2017年后,房企融资情况发作深入改变,由2008-2016年活动性过火丰裕转换为2017年后活动性合理丰裕、以至阶段性偏紧。在此过程中,即便2016年地产销售相当兴旺,商品房销售额增速一度到达40%,与2012-2013年程度相当,但2016-2017年房企信誉融资增速却继续位于10%以下,2018-2019年以至回落至负值区间,与2012-2013年40%以上的程度构成明显比照。而来到2022年,固然保交楼政策逐渐不变房企信贷融资,但在地产销售继续疲软布景下,非标风险偏好恶化,以非标为主的房企自筹资金增速大幅下行,挈累整体房企信誉融资增速下降至-20%的汗青性低位。那背后展现,融资情况自上而下的突然偏紧改动了地产企业原先“地产销售兴旺——配套信誉融资”的内生轮回,房地产企业并未萌发出大面积开展新的地产投资项目标汗青激动。

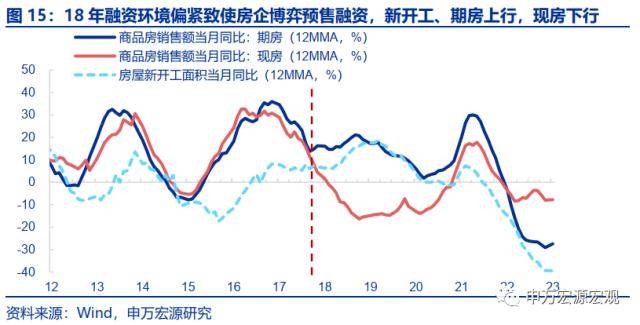

而在融资情况转冷布景下,房企起头博弈预售融资,通过加快预售期房回款,在此过程中现房占比大幅下滑、期房占比大幅提拔。在2017年之前的房地产“过热轮回”中,期房与现房销售走势非常一致,但在2017年房企融资情况起头快速转冷后,为了不变资金周转链条,房企起头博弈预售融资,预售商品房期房回款。在此过程中,期房与现房销售增速走势起头明显分化,期房销售增速由14%上升至20%,而同期现房销售增速却大幅回落至-15%以下。商品房销售中期房占比也由17年79%提拔至18岁尾86%,尔后陆续上行。

3.3地产投资:预售后拉长施工周期,大量项目停缓工

在“新三期”叠加令地产需求趋向降温、融资偏冷布景下,地产施工进度放慢,且房企博弈预售更是进一步拉长施工周期,表示为传导链条“前中后”三大环节:

1)前端环节:地产需求向房企购地传导受阻,需求降温大趋向下房企购地积极性明显下降,地产销售不再能拉动地盘购买。陪伴地产需求趋向下行,18年后房企购地增速也继续回落,固然2020年疫情冲击后的经济恢复期间,货币政策共同型宽松保障递延的住房需求快速释放,商品房销售面积、销售额两年均匀增速在20H2-21H1一度别离到达10.2%、22.3%。但相对强劲的地产需求却未转化成房企加快购地的汗青激动,地盘购买面积增速跌至-10%以下。亦展现新三期叠加下的地产需求降温大趋向中,短期因疫情招致的需求错位其实不会激发房企投资动机。

2)中间环节:新开工由滞后于购地的“投资”目标一度改变为“融资”目标,房企大量新开工、构成商品期房后预售融资。2017年前,房企购地与新开工同向改变,节拍上存在购地领先新开工一个月的传导时滞,但2017年以来购地向新开工的传导也一度发作明显分化,2017年商品房库存快速累积令新开工相关于购地继续偏低,而2018年后,房企融资突然偏紧令新开工由投资领先目标转为融资领先目标,房企开工后博弈预售融资以缓和整体融资压力,此布景下,固然购地增速高位回落,但2018年新开工逆势走高、一度到达20%的高程度。且在2019年后购地增速快速回落过程中,新开工面积增速也连结韧性,预售融资形式凸显。

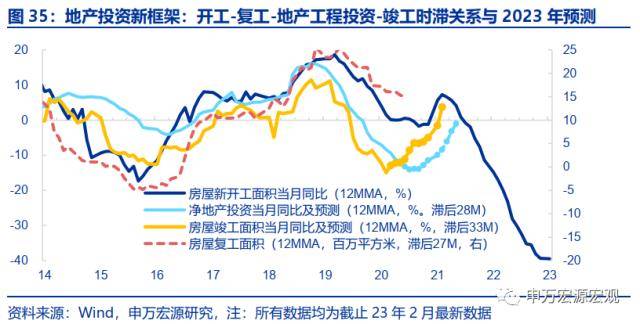

3)后端环节:博弈预售后房企响应拉长施工周期,施工与投资传导时滞明显变长,复工替代新开工成为地产投资领先目标。新开工转为融资目标后,预售后缓停工面积大幅攀升、单元面积投资额快速走低的情状同时呈现,而因为新开工间接计进施工面积,间接招致施工面积指引投资的内生法例“失实”,两者起头呈现明显分化。反映在最末地产投资上,即为房屋施工-地产工程投资的传导时滞由2017年前的一个季度、拉长至2017年后的将近二年。在此过程中,停缓工面积后续构成的复工面积在2019年后逐步支持地产工程投资上行。那也是为何2019年以来固然施工面积增速继续回落,但地产工程投资仍明显上行的核心原因,也是2019年以来市场继续低估地产投资韧性的次要来源。

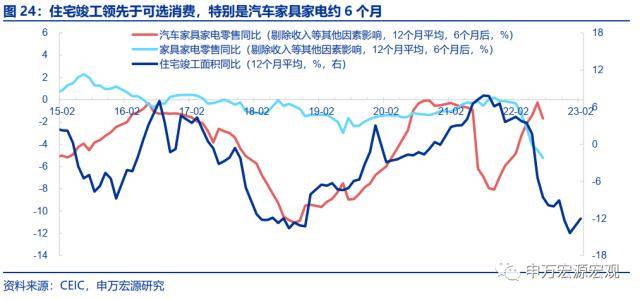

3.4地产完工:完工周期延后,拉动消费的链条迟到三年

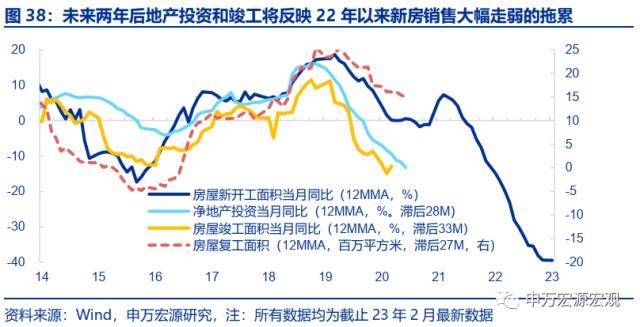

地产工程投资向完工的传导根本不变,但因为房企博弈预售而拉长施工周期,招致地产工程投资节拍延后,响应招致完工节拍延后,“新开工-完工”周期由一年半拉长至近三年。2018年房地产企业融资偏冷,房企博弈预售融资、但放缓地产工程投资,换言之,“地产工程投资-完工”的传导机造不变,但“预售-地产工程投资”的传导周期拉长,因而“过热轮回”中不变的“预售-地产工程投资”的传导时滞被响应拉长,新开工-完工时滞也由2017年前“过热轮回”时的5个季度,响应拉长至“亚安康轮回”时的11个季度。

目前完工的地产项目尚是2020年上半年之前的期房销售,而尚未运行至20H2-21H1明显兴旺的期房预售与新开工。

响应的,按本来开工-完工1年传导时滞,本应在2019年见到的地产完工改进拉动可选消费的内生链条,延后至2020年下半年至2021年才呈现。室第完工闪现出不变的领先可选商品消费三个季度的时滞关系,假设18年房企没有放缓地产工程投资和完工节拍,在2018年新开工明显改进的布景下,按向完工近一年的传导时滞,2019年本应见到一轮完工增速的上行,但因为“亚安康轮回”完工时滞被拉长,完工增速曲至2020年下半年至2021年才呈现,拉动可选品消费的内生链条也因而迟到了三年。2020年四时度可选商品消费才起头遭到地产完工拉动走高。

而2021年下半年以来,室第完工继续走弱,也从2022年起头传导至家具家电等地产后周期消费品零售增速大幅下滑。虽因2022年购买税减免以及2023年新能源车补助退坡,居民购车需求前置于2022年,汽车零售明显偏强,但未遭到外素性政策影响的家电2022年全年零售增速仅-3.9%,家具零售增速仅-7.5%。而本年1-2月,汽车零售呈现大幅下滑,家电家具仅在递延需求释放布景下小幅反弹。

4. 良性轮回(23年-):融资回热,有序复工,购地错位,投资韧性

4.1地产销售:居民偏好拐点将至,告贷买房潮-提早还贷潮

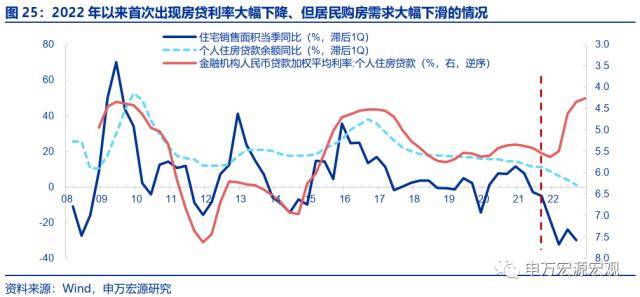

“新三期”叠加布景下,2022年初次呈现各地房贷利率明显下降、但地产销售却大幅走弱的迹象。中心层面仍遵守“房住不炒”,2022年5年期LPR降幅相对较小(35bp),但各地在“因城施策”框架下纷繁降低当地LPR加点幅度,且部门地域阶段性放宽首套房贷利率下限,2022年全年小我住房贷款加权均匀利率大幅下调137bp,但与此同时,地产销售增速却大幅下滑至-26.7%。

货币偏松情况下地产销售却大幅走弱,除了短期青年赋闲、疫情、收进压力等问题,也反映近十年居民对购房的偏好逐步接近拐点,我们本色上已履历居民从“告贷买房潮”到“停贷断供潮”再到“提早还贷潮”的过程。2022年地产销售增速初次呈现背离房贷利率的表示,一方面确实有短期因素的影响,譬如青年赋闲率与收进压力的快速高企,令本来刚需购房群体的需求延后,同时2022年二季度与2022岁尾的疫情亦对地产需求的释放节拍构成了骚乱。但另一方面,我们却看到良多表征居民中持久购房偏好改动的线索呈现,譬如在此前“过热轮回”中,居民更多倾向于加杠杆买房,但在“亚安康轮回”中,居民因期房施工周期拉长的原因,大量前期预售期房到交付节点未交付,因而在2021年下半年集中性呈现“停贷断供潮”的现象,但却在2022岁尾起头呈现“提早还贷潮”。2023年2月金融数据中呈现居民短期贷款高增、替代中持久贷款的现象,或源于部门地域运营贷置换房贷的现象。换言之,此前“过热轮回”时低利率情况下居民倾向于借低成本资金买房,而如今是借低成本资金了偿高成本贷款。

而居民偏好的改变,内生于“新三期”叠加的宏看情况改变,同时也与二三线城市人均栖身面积逐渐见顶、子女购房被父母替代有关。“工业化→生齿流进→城镇化→房地产持久需求”是地产需求持久驱动逻辑。居民偏好的改变,离不开2017年以来“新三期叠加”继续影响房地产市场、并进而对居民预期的传导,同时2021年以来城镇化呈现快速放缓迹象,亦加快了居民偏好的调整。与此同时,目前二三线以下城市人均栖身面积已较高,全国人均栖身面积40平方米/人,而三四线大大都在50平方米/人以上,一家三口就是接近150平方米的大户型室第,那种程度可能也包罗了部门父母帮子女购房等替代子女需求的现象,也客看招致居民购房偏好的逐渐见顶。虽然2022年以来刺激地产需求的因城施策放松办法再度加码,但短期无法改变城镇化速度大幅放缓、内部构造失衡的场面,亦无法间接改变居民购房偏好的变迁,那或才是地产销售继续低迷的关键。

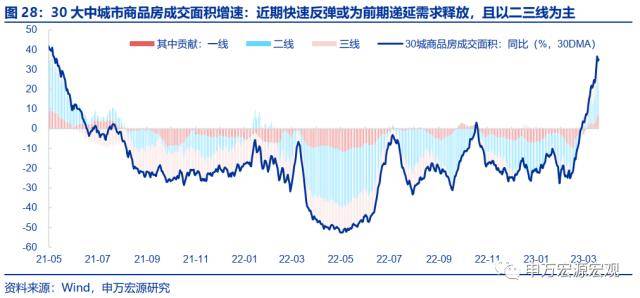

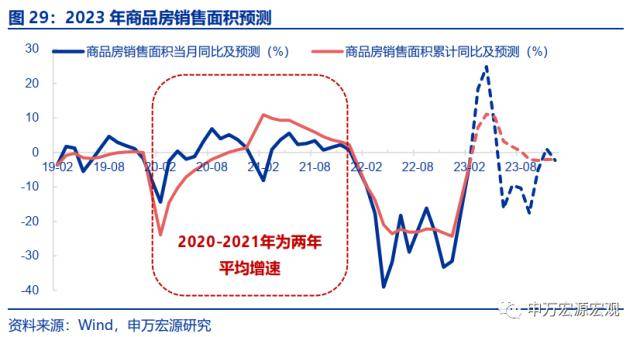

展看2023年地产需求,地产政策中心层面估量仍遵守“房住不炒”总基调,背后是持久生齿问题的核心约束,而在居民购房偏好拐点将至面前,单靠“因城施策”刺激政策难以趋向性拉升地产需求,估量全年地产需求更多为温暖性修复。过往四轮的一线城市房价上涨对居民生育意愿构成明显压制,而一线城市因为高端造造业集中而吸引了过多的生齿流进,那就招致越来越多的生齿面对越来越高的生育培育成本,也才是生齿增速继续回落的原因,2022年生齿更是自1960年以来初次陷进负增长(同比削减85万人)。生齿问题亦是“房住不炒”政策的核心约束。而“因城施策”难以改变城镇化快速降速、内部失衡的问题,更难以改变居民偏好拐点。近期地产销售高频数据快速反弹,或仍是释放前期因疫情递延的购房需求,且那一轮反弹是以生齿流出压力、收进增长压力更大的三线城市反弹为特征,难以继续,估量全年地产需求更多仍是延续总体温暖型修复的过程,估量2023年全年商品房销售面积同比增速-3.1%,低基数下仍然负增长(2022年全年为-24.3%)。

4.2地产融资:信誉融资加快改进,销售资金温暖恢复

2022年以来房地产开发信贷融资整体趋于恢复,但非标融资与商品房销售资金跌幅扩展,继续压制整体房企融资情况。2022年以来,保复工保交付的政策强度现实上自己是不竭提拔的,从岁首年月起头房地产开发融资就已经迎来明显改进,至22Q4,房地产开发贷款余额同比增速(3.7%)已上升至接近21Q1时程度。也间接反映为房地产企业资金来源口径中国内贷款跌幅继续收窄。但房企融资中权重更大的销售资金在地产需求继续偏弱布景下挈累幅度扩展,加之表外非标融资也继续收缩,整体房企融资增速1-12月累计仍低至-25.9%。

而关于不变年内GDP而言,不变房企信誉融资(影响地产投资与完工)重要性大于刺激新房销售,而目前房企融资“三收箭”落地,央行、银保监会结合出台“四大动作”改进房企资产欠债表,1-2月金融数据持续超预期,加之保函置换商品房预售资金(预算仅8万亿),房地产融资层面迎来2022年以来体量更大、范畴最广的改进。本年以来“保交楼”不变房企融资的政策再度加码,人民银行、银保监会出台《改进优良房企资产欠债表方案动作计划》,提出“资产激活”、“欠债接续”、“权益填补”、“预期提拔”四大动作, 包罗提出“加快新增1500亿保交楼专项告贷”、房贷集中度政策过渡期耽误、优化房企“三线四档”政策等多项改进房企信誉融资的增量手段。政府工做陈述亦优先聚焦不变赐与侧,改进房企资产欠债情况稳融资,1-2月金融数据中房企相关表内表外融资链条均明显改进,加之往年11月出台的优良房企可凭仗保函置换30%的商品房预售监管资金(预算近8万亿),房企融资迎来2022年以来体量更大、范畴最广的改进。估量2023年房企信誉融资增速-0.1%(22年-20.0%),但地产销售估量延续温暖恢复格局,意味着商品房销售资金难以大幅改进(估量2023年-3.7%、2022年-31.2%)。因而,整体房地产开发今年到位资金增速估量2023年-1.8%,2022年-25.9%。

4.3地产投资:复工支持工程投资,购地滞后深度挈累

2022年地产需求偏弱令房企购地大幅走弱,但因为地盘购买费“陪伴施工进度逐渐计进”的统计体例带来的滞后性,在2017-2022年“亚安康轮回”地产施工周期拉长布景下,尚未表示为地产投资口径的增速下行压力。回忆2022岁首年月地产投资,也曾呈现过2021年12月地产投资大幅低于预期、而2022年1-3月又明显超预期的情状,背后是地盘购买费的浩荡颠簸。然后者统计体例为“地盘购买费按现实发作额填报,分期付款的应分期计进。项目分期开发的,只计进与本期项目有关的地盘购买费。前期付出的地盘购买费,项目纳进统计后计进”,也即随房地产施工建立和现实收入款项逐渐计进。而在2017年前,在地产过热轮回中,地产施工周期较短,地盘购买费与实在的房企购地行为(地盘成交价款)整体同步,但2017年-2022年,地产亚安康轮回拉长施工周期,地盘购买费起头滞后房企购地行为三个季度,也因而,固然2022年全年地盘成交价款同比下降-48.4%,但地产投资口径的地盘购买费仅下降-5.7%。

但陪伴地产施工进度逐渐恢复,2022年房企购地较深的跌幅也会滞后于2023年表现为地盘购买费的浩荡下行压力,估量2023年地盘购买费全年同比下降-10%、以至更深(2022年-5.7%),将成为挈累2023年地产投资读数最核心的因素。

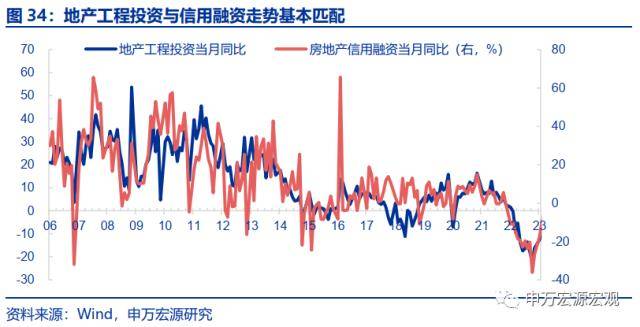

但“亚安康轮回”下前期预售期房仍结余近8万亿规模尚未构成地产实物工做量,也是保交楼政策效果的理论下限,后者也与房企信誉融资高度相关,在目前保交楼政策继续强化不变房企融资的布景下,估量地产工程投资2023年逐渐改进。剔除地盘购买费颠簸对地产投资的扰动,看察建安链条的地产工程投资增速,与房企信誉融资增速高度婚配,也侧面验证房企在信誉融资情况欠好时放缓施工的逻辑。而2017-2022年“亚安康轮回”布景下,房企融资情况偏紧令大量预售期房未构成实物工做量,我们预算当前仍结余约8万亿的已销售净商品房期房(扣除销售增值和地盘价款)尚未构成实物工做量,也是保交楼政策对应的理论规模下限。而目前保交楼政策对房企融资侧呈现了年内规模更大的改进,有看鞭策当前约8万亿的存量预售期房“往库存”,逐渐构成实物工做量并带动地产工程投资和完工跌幅收窄。但考虑到地产需求改进偏慢,地产工程投资和完工改进速度或较温暖。估量23年全年地产工程投资增速-1.0%(22年-11.8%),按地产工程投资与完工1-2个季度的传导时滞,估量2023年完工面积增速+3.7%(22年-12.5%)。

因而,综合地产工程投资和地盘购买费的揣度,2023年整体地产投资同比估量-3.8%,仍处于较大跌幅区间。Q1-Q4累计同比估量别离为-3.8%、-3.5%、-4.9%、-3.8%。

4.4地产财产链:估量2023年对GDP增速小幅正奉献

因为地盘购买费不计进GDP,陪伴2023年地产工程投资改进,以及响应带动完工改进,整体地产财产链关于GDP的挈累将较2022年收窄。综合上文关于地产工程投资、完工等地产财产链各项目标的揣测,估量2023年地产财产链关于现实GDP增速的影响转为奉献0.1个百分点(2022年全年为挈累2.0个百分点),此中地产工程投资挈累由2022年-1.2个百分点收窄至-0.1个百分点,完工带动商品房销售增值改进,奉献由-0.2个百分点改变为0.2个百分点。

5. 长周期展看:1-2年“往库存”,3-10年“补需求”

5.1 1-2年期房“往库存”支持投资,但3-10年需“补需求”对冲新开工滞后深度挈累

将来1-2年内,房地产财产链的主线仍是将此前结余的近8万亿预售期房“往库存”、构成投资和完工,保交楼政策仍将继续加码。据我们上文测算,目前仍结余近8万亿商品房预售期房尚未构成实物投资,那不只是影响短期经济增长的问题,亦关乎到民生与金融风险的化解。因而,估量将来两年内仍将着眼于“往库存”,加快实物工做量的构成,至明年上半年地产投资和完工仍有看闪现积极回补的表示。

但因为目前“新开工-完工”周期拉长至近3年,2022年以来新房销售大幅走弱压低新开工深度跌幅的情状,将在2024年下半年起头集中性反映为地产投资和完工下行压力,届时地产财产链估量对GDP会构成新一轮深度挈累。因而从头激发地产需求,关于不变中持久地产财产链经济收柱感化、促成2035年远景目标实现尤为关键。而前者也系于地产需求最底子的驱动来源——新一轮城镇化。

5.2 2035年远景目标=城镇化率10个百分点提拔空间

跟次要经济体不异开展阶段比拟,我国城镇化历程明显偏慢,仍有近10个百分点的提拔空间,而跟稳态程度比拟,还有额外5-10个百分点提拔空间。当次要经济体人均GDP也处于1.2万美圆四周时,城镇化率均明显高于我们当前程度,譬如日本(70.3%)、俄罗斯(74.9%)、韩国(77.5%)、巴西(87.3%),均高过我国当前城镇化率程度10个百分点以上,此中也包罗生齿密度小于我国的国度。而经济体人均GDP到达2万美圆后,城镇化率逐渐进进稳态程度,美国(82.9%)、英国(84.1%)、澳大利亚(82.5%)均处于80%以上,高于我国目前城镇化率近20个百分点。

而根据我国经济开展2035年远景目标,我国人均GDP要到达近2.5万美圆,也是兴旺经济体城镇化率进进稳态的阶段,那也意味着,将来十五年我国城镇化率还有15-20个百分点的提拔空间,即便考虑我国生齿大国的因素,估量也将有10个百分点提拔空间。

5.3目前城镇化慢于可比经济体源于内部不平衡,而新型城镇化计划有的放矢

但目前我国城镇化率偏慢,恰好是因不服衡的城镇化所招致,将来若需要城镇化提速,更平衡的城镇化过程势在必行。过往十年,我国较快的城镇化历程是陪伴工业产能再度向东部沿海地域集中,以大量三四线城镇生齿、农业转移生齿向东部中心城市活动为典型特征,但此中构成了愈加不服衡的城镇化、农业生齿“市民化”比例低、城镇生齿难以可继续增加三大问题。目前上海城镇化率已接近90%,广东城镇化率也到达74%,但西躲城镇化率仅35.8%,比广东低近40个百分点,云南、甜肃、贵州等西部地域与广东差距也在20个百分点摆布。不服衡的城镇化问题凸起,也客看上加剧了人地矛盾,一线城市人均室第面积更是明显低于全国均匀,深圳仅相当于全国的近一半,也进而加剧了房价泡沫与房地产市场中持久风险。而城镇内部不平衡的构造也同时约束了城镇化速度,一线城市城镇化已经见顶但仍有生齿源源不竭流进,而二三线城市因生齿流出城镇化速度明显放慢。

因而,2022年7月“新型城镇化”计划发布(下称《计划》),提出以报酬核心的城镇化,而并不是以中心城市为核心的城镇化,以财务政策、财产政策等手段引导造造业回流中西部或二三线城市等低成当地区,一方面优化财产规划,同时改变目前生齿单向活动、加剧人地矛盾、推升房价、按捺内需、恶化生齿构造等宏看风险的问题。详细分为两步:

1)鞭策城市群开展而非“中心城市化”的城镇化道路,疏解超大特大城市工业产能至中小城市,同时,推进以县城为重要载体的城镇化建立,引导农业生齿落户城镇,以“工业化-生齿活动-城镇化”的体例鞭策更平衡的城镇化过程,同时到达缓解人地矛盾、房价泡沫风险的效果。94年以来工业化与城镇化历程展现,只要继续晋级的工业化过程,才气吸纳生齿向当地继续不变流进,以此为根底叠加衍素性的第三财产需乞降赐与增加,才气够获得中持久维度下城镇化不竭推进的底子动力,从而创造继续不变增长的房地产需求。而过往十年工业产能再度向东部地域集中,衍生出不服衡的城镇化,进而加剧房地产市场风险。那一逻辑也得到本次《计划》印证,明白指出分类鞭策城市群开展、而非中心城市城镇化,除了长三角、粤港澳大湾区以外,“施行长江中游、北部湾等城市群开展‘十四五’施行计划,鞭策山东半岛、粤闽浙沿海、中原、关中平原等城市群开展。引导哈长、辽中南、山西中部、黔中、滇中、唤包鄂榆、兰州—西宁、宁夏沿黄、天山北坡等城市群稳步开展”。此外,在工业产能规划方面,“引导都会圈财产从中心至外围梯次散布、合理分工、链式配套,鞭策财产园区和立异基地协做共建”、“有序疏解中心城区一般性造造业、区域性物流基地、专业市场等功用和设备,以及过度集中的医疗和高档教导等公共办事资本”,提拔大中城市、小城市工业产能根底,同时推进以县城为重要载体的城镇化建立。适应县城生齿活动趋向,称心农人到县城就业安家需要,高量量完成120 个县城建立示范地域示范使命。

2)《计划》凸起指出到2025年要“户籍生齿城镇化率明显进步,户籍生齿城镇化率与常住生齿城镇化率差距明显缩小。农业转移生齿市民化量量显著提拔”,明白“深化户籍变革”、“完美城镇根本公共办事供给机造”,并将根本公共办事同常住生齿挂钩以及在转移付出等方面赐与倾斜,聚焦鞭策农业转移生齿市民化。《通知》指出,铺开放宽除个别超大城市外的落户限造,试行以经常栖身地注销户口轨制。全面取缔城区常住生齿300 万以下的城市落户限造,确保外埠与当地农业转移生齿进城落户原则一视同仁。全面放宽城区常住生齿300 万至500 万的I型大城市落户前提。完美城区常住生齿500 万以上的超大特大城市积分落户政策。与此同时,将根本公共办事同常住生齿挂钩起首意味着城市将吸惹人口流进当做工做重点,以获得更多的与常住生齿婚配的转移付出额度。出格是在中心和省级财务赐与补助的布景下,《通知》明白“中心财务和省级财务别离对吸纳跨省域、跨市域农业转移生齿落户多的地域赐与撑持。”涉及大中心财务平衡性转移付出、中心预算内投资和中心财务在安放城市根底设备建立、保障性住房等资金等方面给与倾斜。那也令城市之间展开公共办事合作,促进公共办事均等化,则《通知》中“增加普惠便当公共办事赐与”、“健全市政公用设备”“有序推进城市更新革新”等要求将不再是上级政府给县市级政府的承担,反而成为县市级政府实正要做的以至乐于往做的次要工做。别的,为实正能不变本地常住生齿程度稳定或提拔,处所政府势必在对持久生齿流进有极大助力的造造业晋级方面加大投进,如愈加倾向于造造业配套的根底设备投资等方面加力提效,从而实现公共办事均等化、财产晋级以及城镇化的协同推进。能够说,那一财务政策上的创举,确立了处所政府城镇化的鼓励机造,使得《计划》中的城镇化过程进一步加快。

5.4平衡的城镇化可实现地产销售高增而房价收进比缓和

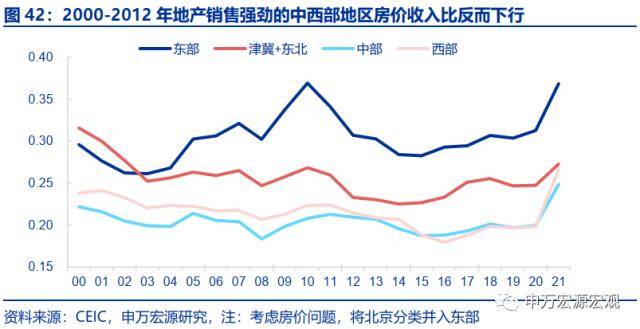

在2008年前我国更平衡的工业化与城镇化历程中,我们其实履历过全国城镇化提速、地产销售高增、但房价收进比反而下行的格局。1998年-2008年,在东部沿海城市率先成立起承接外需的工业产能后,陪伴我国2001年加进WTO,强劲外需拉动我国工业化再度提速,且工业产能也逐渐向成本更低的中西部地域辐射转移,在此过程中,东部地域工业增加值占比由04年53.4%继续回落至12年48.3%,而中西部继续上升,也响应带动东部城镇生齿向流向中西部更平衡的城镇化历程。在此过程中,全国城镇化速度也明显加快,由1998年前年均增长不到0.7个百分点,提拔至年均增长1.4个百分点。同期中西部地产销售增速明显高于东部地域,也表示为中部(13.5%-17.1%)、西部(20.4%-25.1%)地域商品房销售面积占比的继续提拔。而陪伴地产销售高增,各地房价也有所上涨。但在更平衡的城镇化过程中,各地房价并未呈现当前不平衡的情状,工具部房价差距根本不变在2000元/平方米,在此过程中,地产销售更强的非东部地域以至呈现房价收进比下行的情状,譬如东北+津冀(0.31降至0.24)、中部(0.23降至0.20)、西部(0.22降至0.18),更平衡的城镇化令房价涨幅整体不变,同时居民收进在工业化过程中继续增加,令房地产市场风险反而缓释。

因而,将来全国范畴内或迎来更平衡的工业化、城镇化历程,之后或看到城镇化再提速、房价收进比下降、居民杠杆率不变的安康组合,地产周期“第三次转型”也将正式起航,估量城镇化速度再度上升至1.2个百分点之上,届期间待居民购房偏好的再一轮拐点,带动地产销售的再度可继续上升,根据城镇化速度婚配关系,估量地产销售增速在2025-2035年间仍可庇护年化3%的合理增长,进而内素性拉动融资与投资安康轮回,彼时或才是中持久“良性轮回”实正的题中之意。

内容节选自申万宏源宏看研究陈述:

《地产周期的“第三次转型”——房地产财产链研究框架改革与展看》

证券阐发师:屠强 王胜

发布日期:2023.3.23

来源:券商研报精选